매각금액만 3조원에 달하는 '대어' 일진머티리얼즈가 매물로 나왔지만 투자업계에서는 조심스러운 반응이 나온다. 별다른 징후 없이 전격적으로 M&A 시장에 나오면서 원매자들은 베일에 가린 매각 동기를 파악하기 위해 분주하다. 매도자가 명확한 매각 동기와 의지가 없다면 향후 거래종결(딜클로징)에 이르는 과정에서 리스크가 불거질 수 있기 때문이다.

25일 투자업계에 따르면 일진머티리얼즈 매각 측은 최근 씨티글로벌마켓증권을 매각주관사로 선정한 뒤 원매자 접촉에 나섰다. IB업계 고위관계자에 따르면 지난 주말께 투자안내문(티저레터)가 배포됐다.

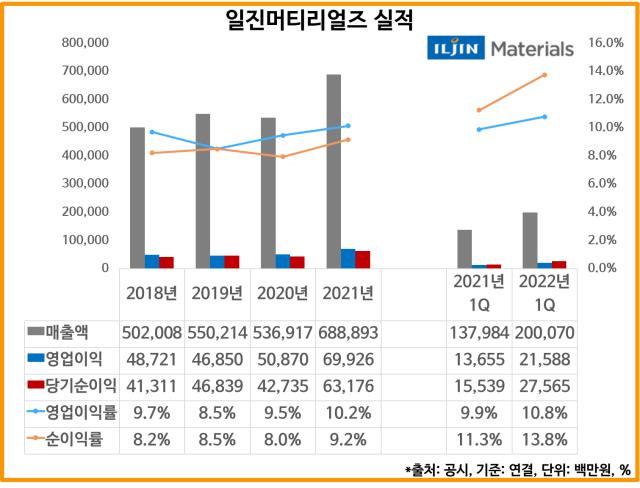

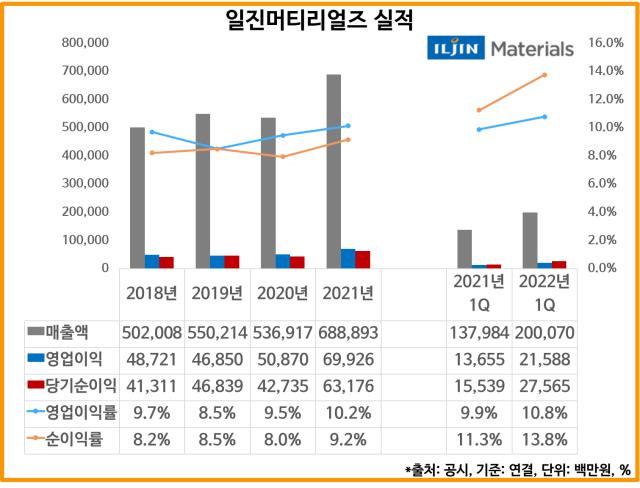

시장에서는 일진머티리얼즈의 매물 등장이 갑작스럽다는 분위기가 형성돼 있다. 일진머티리얼즈가 최근 호실적을 이어왔고 앞으로도 성장을 이룰 가능성이 높다는 점에서 일진그룹의 매각 추진은 의외라는 평가가 나온다.

통상 잠재 매물로 분류되는 경우 원매자들은 매도자가 매각을 추진하기 전부터 검토 작업에 나선다. 사모투자펀드(PEF)가 기업을 인수한 뒤 펀드 만기가 도래하는 경우가 대표적이다. 또는 기업이 사업재편이나 자금 마련, 지배구조 등의 이슈가 있는 경우에도 마찬가지다.

잠재 매물이 아닌 경우에도 사전에 절차를 거친다. 일반적으로 M&A가 시작되기 전 태핑(수요조사) 수준으로 시장 반응을 살핀다. 그 다음 매각주관사 선정을 위해 글로벌 IB를 비롯한 자문사들을 접촉하고 선정 절차를 진행하는 시점에 매각을 인지한 원매자들도 초기 검토에 나선다.

하지만 복수의 업계 관계자들에 따르면 일진머티리얼즈는 통상적인 경우와 달리 매물로 등장할 조짐이 사실상 없었다. 일진머티리얼즈는 최근 글랜우드프라이빗에쿼티(PE)가 매각하는 PI첨단소재 예비입찰에도 참여하는 등 신규 M&A에 관심을 보이기도 했다.

이 때문에 원매자들은 티저레터를 수령한 뒤에야 검토를 시작했다. 특히 일진그룹의 의도를 살피는데 주안점을 둔 것으로 알려졌다. 매각주관사에 '일진그룹 오너일가가 도대체 왜 매각에 나섰나'라는 질의가 많았던 것으로 전해진다. 이에 대해 매각 측의 설명이 명쾌하지 않았다는 평가가 지배적이다.

IB업계 고위관계자는 "일진머티리얼즈 오너가 기업을 물려 받은 뒤 성과를 거두기는 했지만 그 다음 단계로 이끌기 보다는 새로운 주인을 찾아주는 게 더 낫겠다는 판단을 했다고 매각 측은 설명하고 있다"고 말했다. 다른 고위관계자 역시 "허재명 일진머티리얼즈 사장이 매각 자금으로 다른 사업을 하고 싶어 하는 것으로 안다"고 밝혔다.

다만 현재까지 매각 측의 설명만으로는 갑작스런 매물 등장에 대한 의문을 해소할 만한 수준은 아니라는 평가다.

앞선 관계자는 "그 정도 수준의 답변은 원매자 입장에서는 시원치 않고 부족한 느낌이 있어 무언가 비하인드 스토리가 있다고 의문을 가질 수밖에 없다"며 "진정으로 앞날이 창창하고 가치가 올라갈 기업이라면 굳이 지금 팔 필요가 없는데 현재를 정점이라고 판단했을지에 대한 의구심도 있다"고 말했다.

원매자가 M&A 딜에 임하며 매도자의 매각 동기와 진성 매각 의지를 파악하는 것은 가장 중요한 포인트 중 하나다. 거래 진행 과정에서 매각이 철회되거나 협상에 문제가 생기는 등 카운터파트 리스크(Counterpart risk)가 불거지면 심각한 타격을 입기 때문이다.

기관투자가를 비롯한 출자자(LP)의 자금을 굴리는 PEF 운용사는 평판 관리가 중요하다. 인수를 추진하기 위해 LP에 설명을 하고 캐피탈콜(자금집행요청)을 한다. 그런데 카운터파트 리스크로 딜이 수포로 돌아갈 경우 명성에 흠집이 불가피하다.

대기업집단을 비롯한 전략적투자자(SI) 입장에서도 마찬가지다. 현재 유력 인수 후보자로 롯데그룹과 SK그룹이 거론되고 있다. 인수전에 적극적으로 뛰어들었다가 갑작스레 거래 진행에 문제가 생기면 체면을 구길 수밖에 없다.

이 때문에 허 사장과 매각주관사가 원매자들에 보다 명확한 매각 의지를 보여주는게 거래 성사에 중요하다는 분석이 나온다. PE업계 관계자는 "현재로서는 설명이 부족하기 때문에 결국 실사를 해야 정확한 배경을 알 수 있을 것"이라고 말했다.

25일 투자업계에 따르면 일진머티리얼즈 매각 측은 최근 씨티글로벌마켓증권을 매각주관사로 선정한 뒤 원매자 접촉에 나섰다. IB업계 고위관계자에 따르면 지난 주말께 투자안내문(티저레터)가 배포됐다.

시장에서는 일진머티리얼즈의 매물 등장이 갑작스럽다는 분위기가 형성돼 있다. 일진머티리얼즈가 최근 호실적을 이어왔고 앞으로도 성장을 이룰 가능성이 높다는 점에서 일진그룹의 매각 추진은 의외라는 평가가 나온다.

통상 잠재 매물로 분류되는 경우 원매자들은 매도자가 매각을 추진하기 전부터 검토 작업에 나선다. 사모투자펀드(PEF)가 기업을 인수한 뒤 펀드 만기가 도래하는 경우가 대표적이다. 또는 기업이 사업재편이나 자금 마련, 지배구조 등의 이슈가 있는 경우에도 마찬가지다.

잠재 매물이 아닌 경우에도 사전에 절차를 거친다. 일반적으로 M&A가 시작되기 전 태핑(수요조사) 수준으로 시장 반응을 살핀다. 그 다음 매각주관사 선정을 위해 글로벌 IB를 비롯한 자문사들을 접촉하고 선정 절차를 진행하는 시점에 매각을 인지한 원매자들도 초기 검토에 나선다.

하지만 복수의 업계 관계자들에 따르면 일진머티리얼즈는 통상적인 경우와 달리 매물로 등장할 조짐이 사실상 없었다. 일진머티리얼즈는 최근 글랜우드프라이빗에쿼티(PE)가 매각하는 PI첨단소재 예비입찰에도 참여하는 등 신규 M&A에 관심을 보이기도 했다.

이 때문에 원매자들은 티저레터를 수령한 뒤에야 검토를 시작했다. 특히 일진그룹의 의도를 살피는데 주안점을 둔 것으로 알려졌다. 매각주관사에 '일진그룹 오너일가가 도대체 왜 매각에 나섰나'라는 질의가 많았던 것으로 전해진다. 이에 대해 매각 측의 설명이 명쾌하지 않았다는 평가가 지배적이다.

IB업계 고위관계자는 "일진머티리얼즈 오너가 기업을 물려 받은 뒤 성과를 거두기는 했지만 그 다음 단계로 이끌기 보다는 새로운 주인을 찾아주는 게 더 낫겠다는 판단을 했다고 매각 측은 설명하고 있다"고 말했다. 다른 고위관계자 역시 "허재명 일진머티리얼즈 사장이 매각 자금으로 다른 사업을 하고 싶어 하는 것으로 안다"고 밝혔다.

다만 현재까지 매각 측의 설명만으로는 갑작스런 매물 등장에 대한 의문을 해소할 만한 수준은 아니라는 평가다.

앞선 관계자는 "그 정도 수준의 답변은 원매자 입장에서는 시원치 않고 부족한 느낌이 있어 무언가 비하인드 스토리가 있다고 의문을 가질 수밖에 없다"며 "진정으로 앞날이 창창하고 가치가 올라갈 기업이라면 굳이 지금 팔 필요가 없는데 현재를 정점이라고 판단했을지에 대한 의구심도 있다"고 말했다.

원매자가 M&A 딜에 임하며 매도자의 매각 동기와 진성 매각 의지를 파악하는 것은 가장 중요한 포인트 중 하나다. 거래 진행 과정에서 매각이 철회되거나 협상에 문제가 생기는 등 카운터파트 리스크(Counterpart risk)가 불거지면 심각한 타격을 입기 때문이다.

기관투자가를 비롯한 출자자(LP)의 자금을 굴리는 PEF 운용사는 평판 관리가 중요하다. 인수를 추진하기 위해 LP에 설명을 하고 캐피탈콜(자금집행요청)을 한다. 그런데 카운터파트 리스크로 딜이 수포로 돌아갈 경우 명성에 흠집이 불가피하다.

대기업집단을 비롯한 전략적투자자(SI) 입장에서도 마찬가지다. 현재 유력 인수 후보자로 롯데그룹과 SK그룹이 거론되고 있다. 인수전에 적극적으로 뛰어들었다가 갑작스레 거래 진행에 문제가 생기면 체면을 구길 수밖에 없다.

이 때문에 허 사장과 매각주관사가 원매자들에 보다 명확한 매각 의지를 보여주는게 거래 성사에 중요하다는 분석이 나온다. PE업계 관계자는 "현재로서는 설명이 부족하기 때문에 결국 실사를 해야 정확한 배경을 알 수 있을 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >