우량기업마저 만기 '더 짧게'...A급 발행사 '사면초가'

②평가손실·조달금리 상승으로 우량 단기물 선호, 한전채 여파로 A급 약세 지속

편집자주

회사채 시장 분위기가 심상치 않다. 금리 불확실성이 커졌기 때문이다. 기준금리 인상으로 시장금리가 치솟자 채권평가손실을 우려한 투자자들이 회사채를 외면하고 있다. 크레딧 스프레드가 벌어지고 미매각률도 높아졌다. 신용등급별, 크레딧 이슈별로 발행사와 주관회사의 고민도 한층 깊어졌다. 더벨이 금리상승기 회사채 시장을 긴급 점검해본다.

우량한 AA급 발행사마저 조달전략이 보수적으로 바뀌고 있다. 상대적으로 높은 등급의 이슈어임에도 불구하고 장기물에 도전하는 기업을 좀처럼 찾아보기 어렵게 됐다.

채권평가손실을 우려한 투자자들이 그나마 단기물에는 관심을 보이고 있다. 발행사 CFO들도 높은 금리를 물고 장기물을 발행하기 부담스러워하는 눈치다.

그 아래인 A급 발행사의 고민은 더 크다. 금리를 얹어줘도 수요예측에서 회사채를 다 팔 수 있을지부터가 고민이다. AAA급 한전채가 높은 금리로 쏟아지는 탓에 투자자들이 AA급은 담아도 A급 회사채까지 시선을 주지 않기 때문이다. 더욱이 A급은 유동성까지 떨어져 투자자들의 외면은 불가피하다.

◇2년물 우량채 등장, 투자자·발행사 '니즈' 맞물려

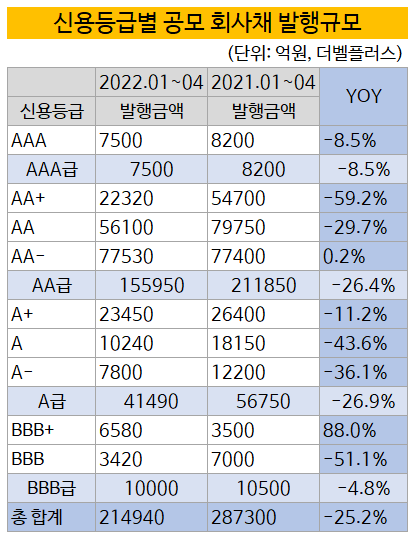

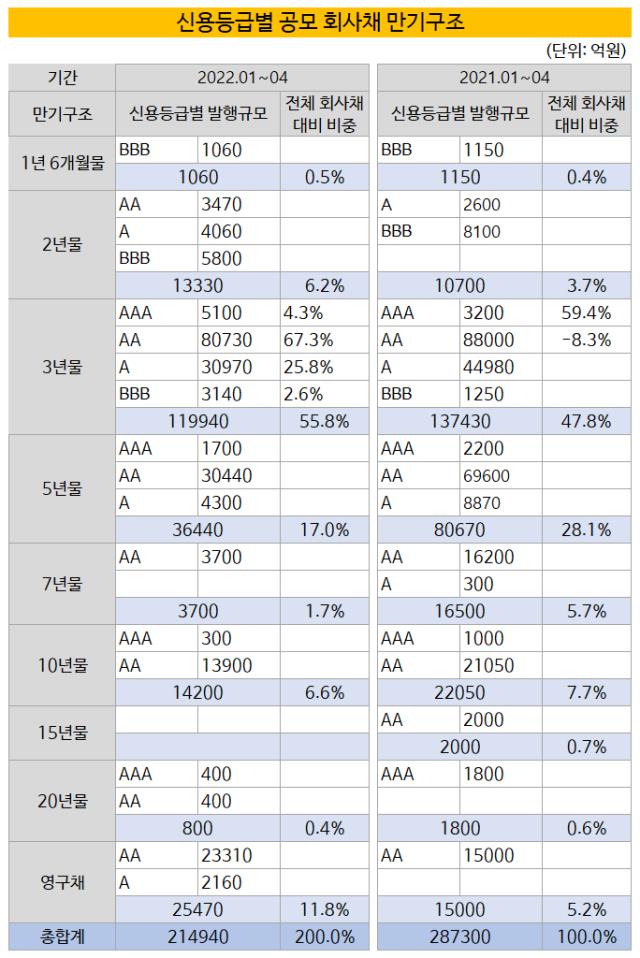

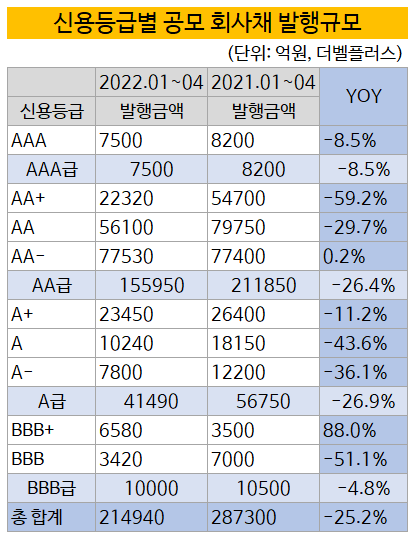

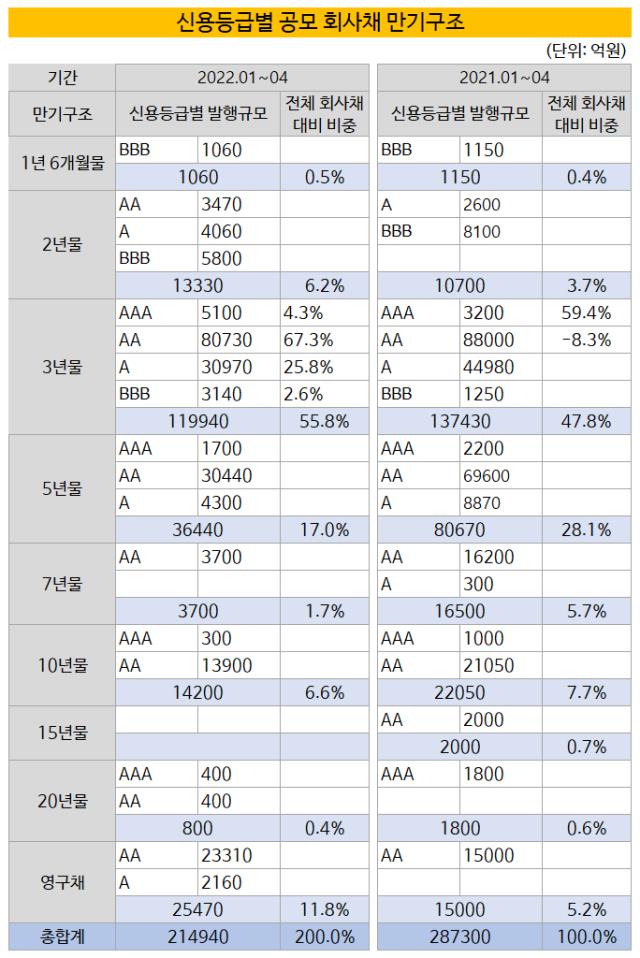

더벨플러스에 따르면 올 들어 4월까지 발행된 3년물 이하 공모 회사채가 모두 13조4330억원인 것으로 집계됐다. 전체 공모채 시장에서 비중이 62.5%에 이른다. 지난해 같은 기간과 비교해 눈에 띄게 증가했다. 2021년 들어 4월까지 발행된 3년 이하 공모채는 모두 14조9280억원 규모로 51.9%였다. 3년물 이하 단기물 비중이 10%p 이상 확대된 셈이다.

AAA급과 AA급 발행사가 2년물과 3년물 공모채를 적극 발행한 영향이 컸다. 2년물로 발행된 AA급 공모채는 모두 3470억원이다. 올 2월 JB금융지주가 2년물로 공모채를 발행하면서 스타트를 끊었다. 그러다 4월에도 투자심리가 진정되지 않으면서 롯데칠성음료, 롯데렌탈, 호텔신라 등이 뒤를 이었다.

지난해와 대비된다. 2021년 한 해를 통틀어 2년물 공모채를 발행한 AA급과 AAA급 발행사는 대전신세계와 한국지역난방공사뿐이었다. 지난해 2년물 공모채는 사실상 A와 BBB급 발행사의 전유물이나 다름없었다.

3년물에서도 우량채 비중이 적잖다. 3년물짜리 AAA급 공모채가 지난해 같은 기간보다 증가했고 AA급 공모채도 8조원대로 견조한 수준을 유지했다. 채권평가손실을 우려한 투자자와 고금리를 부담스러워하는 발행사의 필요가 맞아떨어진 결과로 분석된다.

주태영 KB증권 전무는 “회사채 시장의 ‘큰손’으로 불리는 연기금이 채권 배정자금을 줄였고 수요예측에 소극적으로 참여한다”며 “자산운용사도 단기물 우량채를 중심으로 회사채 투자를 진행하고 있지만 시간이 갈수록 투자여력이 떨어지는 상황”이라고 말했다.

이에 따라 회사채 금리도 상승기조를 보이고 있다. 시장금리 상승과 맞물려 투자심리 위축으로 크레딧 스프레드가 벌어지고 있어서다. 나이스P&I에 따르면 2일 AA- 회사채 금리는 3.8%를 기록했는데 이는 약 10년 만이다.

발행사들도 치솟는 조달금리에 부담을 느끼는 것으로 전해진다. 상대적으로 이자율 낮은 단기물을 택하는 발행사 CFO가 늘고 있다는 후문이다.

투자은행업계 관계자는 “대부분의 CFO가 개별민평보다 낮은 금리로 회사채를 발행하거나 절대금리를 낮춰 자금을 조달할 때 긍정적 평가를 받는다”며 “발행사 CFO들이 높은 금리와 평판 리스크를 감수해가며 장기물을 조달할 필요는 없다고 판단하는 사례가 늘고 있다"고 말했다.

◇한전채 ‘나비효과?’, A급 약세 지속

A급 발행사들은 AA급보다 상황이 더 좋지 않다. 이는 A급 회사채의 발행규모와 비중에서도 드러난다. 올 들어 4월까지 발행된 A급 회사채는 모두 4조1490억원으로 전년 동기 대비 27%가량 감소했다. 그나마 A+ 회사채는 견조한 수준을 유지했지만 A0, A- 회사채의 발행 감소폭은 크다.

이에 따라 전체 회사채 시장에서 A급의 발행비중도 축소됐다. 전체 회사채 시장에서 A급 회사채 비중은 15% 정도다. 전년 동기 대비 1%p, 2021년 연간 발행실적과 비교해 5%p가량 비중이 떨어졌다.

투자은행업계 관계자는 “A급 회사채를 바라볼 수 있는 투자자가 거의 없다"며 "한전채 등 AAA급 공사채가 쏟아지면서 AA급 우량채 시장도 흔들리고 있기 때문"이라고 말했다.

회사채 시장은 안정성 좋은 AAA급 은행채나 공사채가 먼저 안정되면 그 온기가 AA급, A급 등으로 퍼지는 구조를 갖췄다. 그러나 지난해부터 AAA급 한전채가 쏟아지면서 공사채 시장이 안정될 기미가 보이지 않고 있다. 심지어 한전그룹은 ESG, 적자 이슈로 곤욕을 치르고 있어 이런 기조는 당분간 이어질 것으로 예상된다.

이렇게 되면 투자자 입장에서는 A급 회사채에 투자할 필요가 없어진다. 높은 금리에 AAA급, AA급 등 단기 우량채를 살 수 있기 때문이다.

투자은행업계 관계자는 “BBB급 회사채는 대형IPO를 염두에 둔 하이일드펀드가 든든한 수요층이 되어 뒷받침해주고 있지만 A급은 이런 투자자군이 없다”며 "건설사 이슈 등까지 맞물리면서 A급 회사채가 외면받는 기조는 당분간 이어질 것“이라고 말했다.

채권평가손실을 우려한 투자자들이 그나마 단기물에는 관심을 보이고 있다. 발행사 CFO들도 높은 금리를 물고 장기물을 발행하기 부담스러워하는 눈치다.

그 아래인 A급 발행사의 고민은 더 크다. 금리를 얹어줘도 수요예측에서 회사채를 다 팔 수 있을지부터가 고민이다. AAA급 한전채가 높은 금리로 쏟아지는 탓에 투자자들이 AA급은 담아도 A급 회사채까지 시선을 주지 않기 때문이다. 더욱이 A급은 유동성까지 떨어져 투자자들의 외면은 불가피하다.

◇2년물 우량채 등장, 투자자·발행사 '니즈' 맞물려

더벨플러스에 따르면 올 들어 4월까지 발행된 3년물 이하 공모 회사채가 모두 13조4330억원인 것으로 집계됐다. 전체 공모채 시장에서 비중이 62.5%에 이른다. 지난해 같은 기간과 비교해 눈에 띄게 증가했다. 2021년 들어 4월까지 발행된 3년 이하 공모채는 모두 14조9280억원 규모로 51.9%였다. 3년물 이하 단기물 비중이 10%p 이상 확대된 셈이다.

AAA급과 AA급 발행사가 2년물과 3년물 공모채를 적극 발행한 영향이 컸다. 2년물로 발행된 AA급 공모채는 모두 3470억원이다. 올 2월 JB금융지주가 2년물로 공모채를 발행하면서 스타트를 끊었다. 그러다 4월에도 투자심리가 진정되지 않으면서 롯데칠성음료, 롯데렌탈, 호텔신라 등이 뒤를 이었다.

지난해와 대비된다. 2021년 한 해를 통틀어 2년물 공모채를 발행한 AA급과 AAA급 발행사는 대전신세계와 한국지역난방공사뿐이었다. 지난해 2년물 공모채는 사실상 A와 BBB급 발행사의 전유물이나 다름없었다.

3년물에서도 우량채 비중이 적잖다. 3년물짜리 AAA급 공모채가 지난해 같은 기간보다 증가했고 AA급 공모채도 8조원대로 견조한 수준을 유지했다. 채권평가손실을 우려한 투자자와 고금리를 부담스러워하는 발행사의 필요가 맞아떨어진 결과로 분석된다.

주태영 KB증권 전무는 “회사채 시장의 ‘큰손’으로 불리는 연기금이 채권 배정자금을 줄였고 수요예측에 소극적으로 참여한다”며 “자산운용사도 단기물 우량채를 중심으로 회사채 투자를 진행하고 있지만 시간이 갈수록 투자여력이 떨어지는 상황”이라고 말했다.

이에 따라 회사채 금리도 상승기조를 보이고 있다. 시장금리 상승과 맞물려 투자심리 위축으로 크레딧 스프레드가 벌어지고 있어서다. 나이스P&I에 따르면 2일 AA- 회사채 금리는 3.8%를 기록했는데 이는 약 10년 만이다.

발행사들도 치솟는 조달금리에 부담을 느끼는 것으로 전해진다. 상대적으로 이자율 낮은 단기물을 택하는 발행사 CFO가 늘고 있다는 후문이다.

투자은행업계 관계자는 “대부분의 CFO가 개별민평보다 낮은 금리로 회사채를 발행하거나 절대금리를 낮춰 자금을 조달할 때 긍정적 평가를 받는다”며 “발행사 CFO들이 높은 금리와 평판 리스크를 감수해가며 장기물을 조달할 필요는 없다고 판단하는 사례가 늘고 있다"고 말했다.

◇한전채 ‘나비효과?’, A급 약세 지속

A급 발행사들은 AA급보다 상황이 더 좋지 않다. 이는 A급 회사채의 발행규모와 비중에서도 드러난다. 올 들어 4월까지 발행된 A급 회사채는 모두 4조1490억원으로 전년 동기 대비 27%가량 감소했다. 그나마 A+ 회사채는 견조한 수준을 유지했지만 A0, A- 회사채의 발행 감소폭은 크다.

이에 따라 전체 회사채 시장에서 A급의 발행비중도 축소됐다. 전체 회사채 시장에서 A급 회사채 비중은 15% 정도다. 전년 동기 대비 1%p, 2021년 연간 발행실적과 비교해 5%p가량 비중이 떨어졌다.

투자은행업계 관계자는 “A급 회사채를 바라볼 수 있는 투자자가 거의 없다"며 "한전채 등 AAA급 공사채가 쏟아지면서 AA급 우량채 시장도 흔들리고 있기 때문"이라고 말했다.

회사채 시장은 안정성 좋은 AAA급 은행채나 공사채가 먼저 안정되면 그 온기가 AA급, A급 등으로 퍼지는 구조를 갖췄다. 그러나 지난해부터 AAA급 한전채가 쏟아지면서 공사채 시장이 안정될 기미가 보이지 않고 있다. 심지어 한전그룹은 ESG, 적자 이슈로 곤욕을 치르고 있어 이런 기조는 당분간 이어질 것으로 예상된다.

이렇게 되면 투자자 입장에서는 A급 회사채에 투자할 필요가 없어진다. 높은 금리에 AAA급, AA급 등 단기 우량채를 살 수 있기 때문이다.

투자은행업계 관계자는 “BBB급 회사채는 대형IPO를 염두에 둔 하이일드펀드가 든든한 수요층이 되어 뒷받침해주고 있지만 A급은 이런 투자자군이 없다”며 "건설사 이슈 등까지 맞물리면서 A급 회사채가 외면받는 기조는 당분간 이어질 것“이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >