'부채비율 17만%' 효성화학, 숨통 트일까

자본유출 심화, NF3 사업부 1조 매각해도 지표 '위험' 수준

편집자주

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. THE CFO가 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

효성화학은 베트남 법인에서 시작된 대규모 자금 소요의 여파로 재무건전성이 크게 훼손됐다. 지난해 상반기에도 이미 9000%에 가까운 부채비율을 기록해 업계 및 시장의 우려를 샀다. 자본유출이 올들어서까지 이어지며 부채비율이 무려 17만6703%까지 치솟았다. 자본잠식도 진행되고 있는 상황이다.

효성화학은 미래 먹거리로 유력했던 특수가스 사업부터 문제의 원인인 베트남 법인까지 매각 대상으로 올려두고 재무 건전성 개선 작업에 나서고 있다.

◇2분기 자본잠식, 영구채 발행해 모면

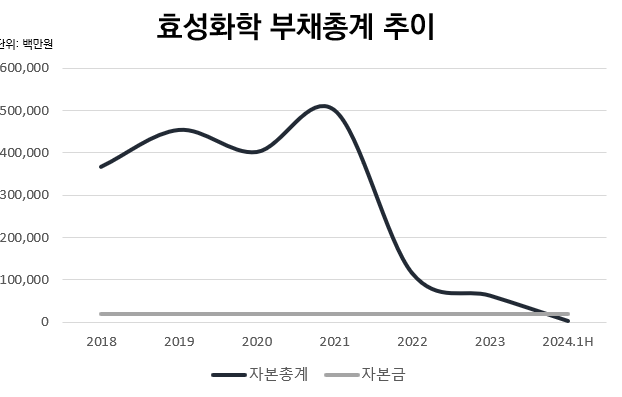

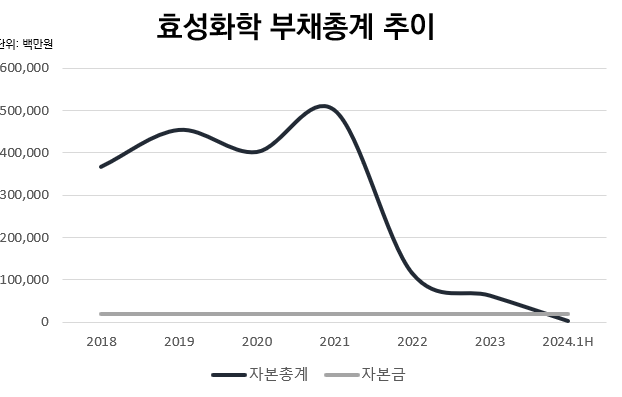

올 상반기 말 효성화학의 연결 자본총계는 18억원에 불과했다. 2022년부터 본격화된 자본유출이 이어지며 자본총계가 줄어들고 있다. 특히 1분기까지 924억원 규모였던 자본총계가 올 2분기 들어 자본금(189억원) 아래로 떨어지며 자본잠식 상태로 접어들었다.

자본총계가 줄어들며 이미 훼손된 상태였던 재무 건전성이 더 악화됐다. 효성화학의 연결 부채비율은 1년 전인 지난해 상반기 9000%에 육박했을 정도로 높았다. 기업의 사정에 따라 다르기는 하지만 통상 부채비율이 200%를 넘어서면 재무건전성에 위험신호가 왔다고 볼 수 있다. 9000%의 부채비율도 이미 일반적인 기준과 괴리가 컸다. 여기에 자본유출이 이어지며 올 상반기 부채비율은 17만6703%까지 치솟은 상태다.

부채 중 이자비용이 발생하는 총차입금은 2조6589억원이었다. 총차입금이 소폭 증가하기는 했지만 2022년 말(2조5612억원), 2023년 말(2조4823억원) 수준을 유지하고 있다. 이는 효성화학에서 재무지표를 지키기 위해 안간힘을 쓰고 있는 덕분이다.

효성화학은 2022년부터 올 상반기까지 적자를 기록 중이다. 기업 운영 및 자본적지출(CAPEX), 금융비용 지급 등에 필요한 자금을 융통해야 한다. 차입금을 일으켜 부채비율 및 차입금의존도를 높이는 대신 신종자본증권 발행을 통한 자본성조달에 나섰다.

주식과 채권의 성격을 동시에 지닌 신종자본증권은 재무제표상에서는 자본으로 분류된다. 단 일정한 이자를 지급해야 하는 만큼 차입금의 특성을 가지고 있다. 신종자본증권 발행으로 부채비율 등 지표에는 반영되지 않지만 실질적인 부채 부담은 커지게 되는 셈이다.

지난해부터 올 상반기까지 효성화학이 발행한 신종자본증권의 규모는 2000억원이다. 2000억원 규모로 숨겨진 부채성 자본이 있는 셈이다. 여기에 자본잠식에서 벗어나기 위해 지난 9월 1000억원 규모의 신종자본증권을 추가 발행했다.

◇특수가스 매각 '숨통', 베트남 법인 회복 관건

이같은 부채부담에도 효성화학이 믿을 곳은 마무리가 코앞으로 다온 특수가스(NF3) 사업부 매각 작업에 있다. 효성화학은 스틱인베스트먼트와 IMM프라이빗에쿼티(PE) 컨소시엄을 우선협상대상자로 선정, 매각 작업을 진행 중이다. NF3 매각으로 효성화학이 손에 쥘 금액은 1조1000억원대로 예상된다.

NF3 사업부 매각이 완료되면 효성화학의 사정은 크게 나아진다. 현재 재무상태에 1조1000억원이 유입되면 부채비율을 300%대로 떨어트릴 수 있다. 차입금의존도는 60%대로 하락한다.

그럼에도 여전히 레버리지 지표가 과도한 수준인 것도 사실이다. 여기에 베트남 법인의 실적이 언제쯤 본 궤도에 오를 수 있을지 알 수 없다. 효성화학의 베트남 법인은 올 상반기에도 1233억원의 적자를 냈다. NF3 사업부 매각으로 잠시 트인 숨통이 금세 막혀올 가능성이 크다. 효성화학이 베트남 법인 일부 지분의 매각 가능성을 염두에 두고 있는 이유다.

관련업계 관계자는 "NF3 사업부 매각이 이뤄진다면 차입 부담이 크게 경감될 수 있다"면서도 "하지만 재무 건전성 훼손이 이미 심각한 상황임을 고려하면 추가적인 조치가 필요할 것"이라고 말했다.

효성화학은 미래 먹거리로 유력했던 특수가스 사업부터 문제의 원인인 베트남 법인까지 매각 대상으로 올려두고 재무 건전성 개선 작업에 나서고 있다.

◇2분기 자본잠식, 영구채 발행해 모면

올 상반기 말 효성화학의 연결 자본총계는 18억원에 불과했다. 2022년부터 본격화된 자본유출이 이어지며 자본총계가 줄어들고 있다. 특히 1분기까지 924억원 규모였던 자본총계가 올 2분기 들어 자본금(189억원) 아래로 떨어지며 자본잠식 상태로 접어들었다.

자본총계가 줄어들며 이미 훼손된 상태였던 재무 건전성이 더 악화됐다. 효성화학의 연결 부채비율은 1년 전인 지난해 상반기 9000%에 육박했을 정도로 높았다. 기업의 사정에 따라 다르기는 하지만 통상 부채비율이 200%를 넘어서면 재무건전성에 위험신호가 왔다고 볼 수 있다. 9000%의 부채비율도 이미 일반적인 기준과 괴리가 컸다. 여기에 자본유출이 이어지며 올 상반기 부채비율은 17만6703%까지 치솟은 상태다.

부채 중 이자비용이 발생하는 총차입금은 2조6589억원이었다. 총차입금이 소폭 증가하기는 했지만 2022년 말(2조5612억원), 2023년 말(2조4823억원) 수준을 유지하고 있다. 이는 효성화학에서 재무지표를 지키기 위해 안간힘을 쓰고 있는 덕분이다.

효성화학은 2022년부터 올 상반기까지 적자를 기록 중이다. 기업 운영 및 자본적지출(CAPEX), 금융비용 지급 등에 필요한 자금을 융통해야 한다. 차입금을 일으켜 부채비율 및 차입금의존도를 높이는 대신 신종자본증권 발행을 통한 자본성조달에 나섰다.

주식과 채권의 성격을 동시에 지닌 신종자본증권은 재무제표상에서는 자본으로 분류된다. 단 일정한 이자를 지급해야 하는 만큼 차입금의 특성을 가지고 있다. 신종자본증권 발행으로 부채비율 등 지표에는 반영되지 않지만 실질적인 부채 부담은 커지게 되는 셈이다.

지난해부터 올 상반기까지 효성화학이 발행한 신종자본증권의 규모는 2000억원이다. 2000억원 규모로 숨겨진 부채성 자본이 있는 셈이다. 여기에 자본잠식에서 벗어나기 위해 지난 9월 1000억원 규모의 신종자본증권을 추가 발행했다.

◇특수가스 매각 '숨통', 베트남 법인 회복 관건

이같은 부채부담에도 효성화학이 믿을 곳은 마무리가 코앞으로 다온 특수가스(NF3) 사업부 매각 작업에 있다. 효성화학은 스틱인베스트먼트와 IMM프라이빗에쿼티(PE) 컨소시엄을 우선협상대상자로 선정, 매각 작업을 진행 중이다. NF3 매각으로 효성화학이 손에 쥘 금액은 1조1000억원대로 예상된다.

NF3 사업부 매각이 완료되면 효성화학의 사정은 크게 나아진다. 현재 재무상태에 1조1000억원이 유입되면 부채비율을 300%대로 떨어트릴 수 있다. 차입금의존도는 60%대로 하락한다.

그럼에도 여전히 레버리지 지표가 과도한 수준인 것도 사실이다. 여기에 베트남 법인의 실적이 언제쯤 본 궤도에 오를 수 있을지 알 수 없다. 효성화학의 베트남 법인은 올 상반기에도 1233억원의 적자를 냈다. NF3 사업부 매각으로 잠시 트인 숨통이 금세 막혀올 가능성이 크다. 효성화학이 베트남 법인 일부 지분의 매각 가능성을 염두에 두고 있는 이유다.

관련업계 관계자는 "NF3 사업부 매각이 이뤄진다면 차입 부담이 크게 경감될 수 있다"면서도 "하지만 재무 건전성 훼손이 이미 심각한 상황임을 고려하면 추가적인 조치가 필요할 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >