삼척블루파워의 공모채 조달을 두고 IB업계 안팎에서 우려의 시선이 감지되고 있다. 내년부터 증권사 6곳(NH투자증권, 신한투자증권, KB증권, 한국투자증권, 키움증권, 미래에셋증권)과 맺었던 회사채 총액인수확약(LOC)이 종료되면서 향후 조달 리스크가 커질 수 있기 때문이다. 해당 인수약정은 회사채 미매각이 발생해도 위의 증권사들이 물량을 분담해 책임진다는 내용을 담고 있다.

그동안은 회사채 인수약정과 산업은행 등의 추가 대출약정을 통해 유동성 보완장치를 마련해 대응해왔지만, 내년부턴 부담이 커질 전망이다. 석탄발전 프로젝트를 진행하는 삼척블루파워는 가뜩이나 금융기관들 사이에서 반ESG기업으로 인식되고 있어 조달에 불리한 이슈어다. 발행사 내부적으로도 이러한 점을 인지하고 대응방안 등을 고심 중이다.

◇올해 두번째 발행, 6~7% 고금리 노리는 리테일 수요 공략

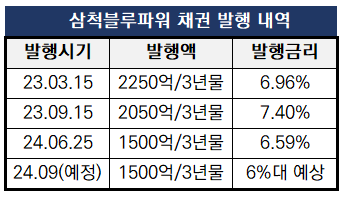

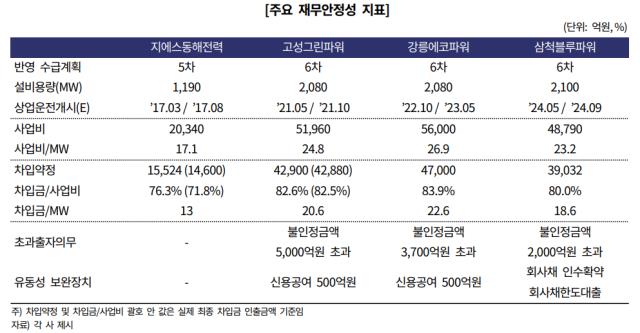

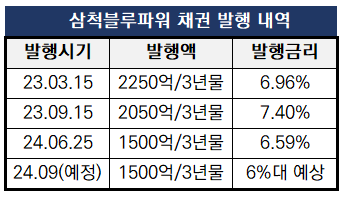

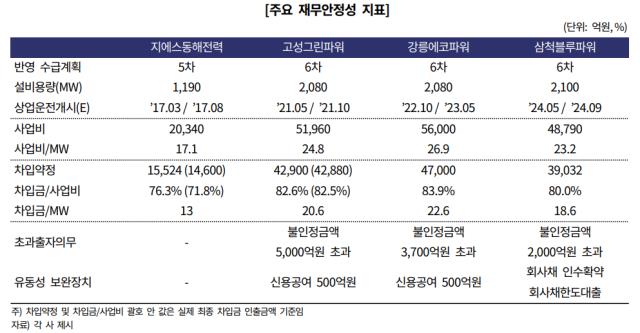

삼척블루파워는 민자석탄발전 프로젝트 중에서 유일하게 회사채를 통해 자금 조달을 하는 발행사다. 총 3조9000억원에 달하는 외부차입 중에서 1조원을 회사채로 조달한다는 계획을 세웠다. 올해 6월 말 기준으로 회사채 발행 잔액은 1조1000억원에 육박한다.

삼척블루파워는 지난 6월에 이어 내달 추가로 공모채 발행을 준비 중이다. 발행규모는 3년물로 1500억원이며 증액 계획은 없다. 대표 주관사는 NH투자증권, KB증권, 한국투자증권, 신한투자증권, 미래에셋증권, 키움증권이다.

고금리 기조가 지속되면서 6%대 금리 매력을 지닌 삼척블루파워에게 비교적 양호한 조달환경이 펼쳐졌다. 지난 6월 발행에서도 대부분은 증권사 리테일 부서를 통해 물량을 전량 소진했다. 국민연금, 우정사업본부 등 주요 기관이 내부 규정상 수요예측에 참여할 수 없게 되자 역으로 기관이 담을 수 없는 고금리 채권 매력이 더해진 것이다.

◇회사채 인수확약 기간 내년 만료, 차환 우려

다만 업계에선 우려의 시각이 상존한다. 내년부턴 회사채 인수약정 종료로 차환위험에 노출될 수 있는 상황이다. 삼척블루파워는 지난 2018년부터 증권사 6곳(NH투자증권, 신한투자증권, KB증권, 한국투자증권, 키움증권, 미래에셋증권)과 발전소 건설을 위한 회사채 총액인수확약(LOC)을 체결해왔다.

이는 수요예측에서 회사채 미매각이 발생해도 위의 증권사들이 물량을 분담 책임진다는 내용의 약정이다. 조달의 안정성이 불안하다는 약점을 해결하기 위해 마련한 '유동성 보완장치'였지만, 이제 그 안정망이 사라지는 셈이다.

더욱이 삼척화력 1·2호기 준공 시점이 1년 이상 미뤄지고 있기 때문이다. 건설 시공들이 지연되면서 자금 조달 니즈는 지속되고 있는 것이다. 그나마 산업은행 등 4개 금융기관과 맺어둔 3600억원 회사채 한도 대출 약정이 유지되고 있어 부분적으로는 유동성 대응이 가능하다지만, 차환 리스크는 커지고 있다.

IB업계 한 관계자는 "발행사측도 이러한 조달 리스크를 인지하고 대응방안을 고민 중인 상황"이라며 "확약 종료가 다가오기 전 증권사들과 재논의에 나설 것이지만,금융권의 반ESG 정서를 고려했을 때 2018년 때처럼 대규모 인수확약을 체결하긴 어려울 것"이라고 말했다.

삼척블루파워는 석탄발전 프로젝트를 진행하는 만큼 기관들에겐 반ESG기업으로 낙인찍혀 외면 받고 있다. 금융기관들의 투자 의사결정에서 ESG가 중요한 판단 요인으로 떠오르면서 자금조달에 불리한 것이다. 수요예측에서도 자주 미매각이 발생하곤 한다.

조달 안정성이 뛰어난 이슈어도 아니다. 일반적으로 3년 만기의 회사채는 금융시장 환경 변화에 노출돼 있어 PF차입에 비해 안정성이 떨어지는 편이다. 향후 회사채 인수약정까지 종료된다면 자본시장 접근성이 약화될 수 밖에 없다. 차환 리스크도 대두될 전망이다.

한국신용평가 관계자는 "금융기관 투자의사결정에 ESG 중요성 증가되고 있고, 내년 6월로 미뤄졌던 동해안-신가평 HVDC 준공시점 추가 지연될 것으로 예상돼 모니터링을 강화하고 있다"고 말했다.

그동안은 회사채 인수약정과 산업은행 등의 추가 대출약정을 통해 유동성 보완장치를 마련해 대응해왔지만, 내년부턴 부담이 커질 전망이다. 석탄발전 프로젝트를 진행하는 삼척블루파워는 가뜩이나 금융기관들 사이에서 반ESG기업으로 인식되고 있어 조달에 불리한 이슈어다. 발행사 내부적으로도 이러한 점을 인지하고 대응방안 등을 고심 중이다.

◇올해 두번째 발행, 6~7% 고금리 노리는 리테일 수요 공략

삼척블루파워는 민자석탄발전 프로젝트 중에서 유일하게 회사채를 통해 자금 조달을 하는 발행사다. 총 3조9000억원에 달하는 외부차입 중에서 1조원을 회사채로 조달한다는 계획을 세웠다. 올해 6월 말 기준으로 회사채 발행 잔액은 1조1000억원에 육박한다.

삼척블루파워는 지난 6월에 이어 내달 추가로 공모채 발행을 준비 중이다. 발행규모는 3년물로 1500억원이며 증액 계획은 없다. 대표 주관사는 NH투자증권, KB증권, 한국투자증권, 신한투자증권, 미래에셋증권, 키움증권이다.

고금리 기조가 지속되면서 6%대 금리 매력을 지닌 삼척블루파워에게 비교적 양호한 조달환경이 펼쳐졌다. 지난 6월 발행에서도 대부분은 증권사 리테일 부서를 통해 물량을 전량 소진했다. 국민연금, 우정사업본부 등 주요 기관이 내부 규정상 수요예측에 참여할 수 없게 되자 역으로 기관이 담을 수 없는 고금리 채권 매력이 더해진 것이다.

◇회사채 인수확약 기간 내년 만료, 차환 우려

다만 업계에선 우려의 시각이 상존한다. 내년부턴 회사채 인수약정 종료로 차환위험에 노출될 수 있는 상황이다. 삼척블루파워는 지난 2018년부터 증권사 6곳(NH투자증권, 신한투자증권, KB증권, 한국투자증권, 키움증권, 미래에셋증권)과 발전소 건설을 위한 회사채 총액인수확약(LOC)을 체결해왔다.

이는 수요예측에서 회사채 미매각이 발생해도 위의 증권사들이 물량을 분담 책임진다는 내용의 약정이다. 조달의 안정성이 불안하다는 약점을 해결하기 위해 마련한 '유동성 보완장치'였지만, 이제 그 안정망이 사라지는 셈이다.

더욱이 삼척화력 1·2호기 준공 시점이 1년 이상 미뤄지고 있기 때문이다. 건설 시공들이 지연되면서 자금 조달 니즈는 지속되고 있는 것이다. 그나마 산업은행 등 4개 금융기관과 맺어둔 3600억원 회사채 한도 대출 약정이 유지되고 있어 부분적으로는 유동성 대응이 가능하다지만, 차환 리스크는 커지고 있다.

IB업계 한 관계자는 "발행사측도 이러한 조달 리스크를 인지하고 대응방안을 고민 중인 상황"이라며 "확약 종료가 다가오기 전 증권사들과 재논의에 나설 것이지만,금융권의 반ESG 정서를 고려했을 때 2018년 때처럼 대규모 인수확약을 체결하긴 어려울 것"이라고 말했다.

삼척블루파워는 석탄발전 프로젝트를 진행하는 만큼 기관들에겐 반ESG기업으로 낙인찍혀 외면 받고 있다. 금융기관들의 투자 의사결정에서 ESG가 중요한 판단 요인으로 떠오르면서 자금조달에 불리한 것이다. 수요예측에서도 자주 미매각이 발생하곤 한다.

조달 안정성이 뛰어난 이슈어도 아니다. 일반적으로 3년 만기의 회사채는 금융시장 환경 변화에 노출돼 있어 PF차입에 비해 안정성이 떨어지는 편이다. 향후 회사채 인수약정까지 종료된다면 자본시장 접근성이 약화될 수 밖에 없다. 차환 리스크도 대두될 전망이다.

한국신용평가 관계자는 "금융기관 투자의사결정에 ESG 중요성 증가되고 있고, 내년 6월로 미뤄졌던 동해안-신가평 HVDC 준공시점 추가 지연될 것으로 예상돼 모니터링을 강화하고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >