'미매각' JTBC 우군으로 나선 신한·NH·한양

7%대 고금리 투자처 노린 개인수요 겨냥…미매각분 셀다운, 270억 증액 성공

편집자주

증권사 IB들에게 대기업 커버리지(coverage) 역량은 곧 왕관이다. 이슈어와 회사채 발행이란 작은 인연을 계기로 IPO와 유상증자 등 다양한 자본조달 파트너로 관계를 맺을 수 있다. 기업들이 증권사를 선택하는 기준은 뭘까. 탄탄한 트랙레코드를 기반으로 한 실력이 될 수도 있고, 오너가와 인연 그리고 RM들의 오랜 네트워크로 이어진 돈독한 신뢰감 등 다양한 요인이 영향을 미친다. 기업과 증권사 IB들간 비즈니스에서 벌어지는 다양한 스토리를 좀 더 깊게 살펴본다.

JTBC(BBB)가 미매각이 났던 공모 회사채 물량을 개인 투자자들을 대상으로 모두 소진하는데 성공했다. 당초 BBB 크레딧에 부정적 꼬리표까지 달려 수요예측에선 기관들의 선택을 받지 못했지만, 추가청약에서 고금리 채권 투자 막차를 노린 개인 투자자들을 대상으로 채권을 팔았다.

올해는 인수 물량을 책임진 증권사수도 늘어났다. 첫 발행때부터 함께 해온 신한투자증권 뿐 아니라 NH투자증권과 한양증권도 인수단으로 참여해 셀다운에 박차를 가했다. 그 결과 최종 증액 발행까지 성공했다.

◇1000억원까지 증액 고려했는데…기관들은 '외면'

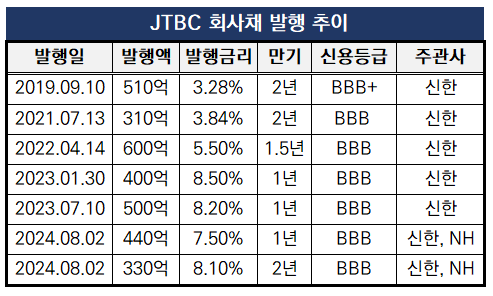

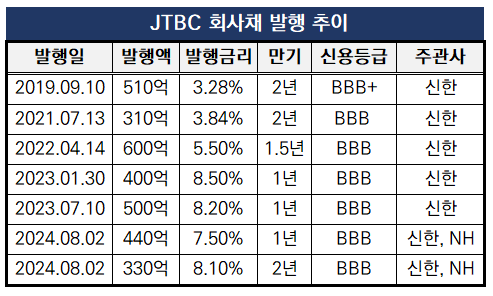

IB업계에 따르면 JTBC는 지난 2일 총 770억원 회사채를 발행했다. 트렌치별로 1년물 440억원, 2년물 330억원 등이다. 당초 모집액보다 270억원 가량 증액 발행에 성공한 셈이다.

앞선 기관 수요예측에서 모집액을 모두 채우지 못했는데도 불구하고 이뤄낸 성과다. 지난 24일 프라이싱에서 100억원 어치를 모집했던 2년물에는 270억원의 주문이 몰렸다. 하지만 1년물은 400억원 모집에 360억원의 자금 수요만 확인됐다. 40억원 가량 모집액 '미매각'이 난 셈이다.

JTBC는 조달 자금 전액을 운영자금으로 사용할 계획이었다. 하반기 중 SLL중앙과 스튜디오아예중앙 측에 프로그램 방영권료를 지불하기 위함이다. 이에 수요예측 결과에 따라 1000억원까지도 '증액 발행' 계획을 세워둔 터라 난처한 상황이었던 것으로 전해진다.

당시 주관업무에 참여했던 IB는 "기관들의 수요는 예상했던 부분"이라며 "다만 유통시장에선 리테일 수요가 충분하고 JTBC에 대한 인지도도 높은 편이라 충분히 물량 소화가 가능할 것"이라고 예상하기도 했다. 수요예측에서 제시한 공모희망금리는 1년물 6.5~7.5%, 2년물은 7.1~8.1%로 고금리였다.

JTBC가 기관들 사이에서 인기가 미미했던 건 BBB 하이일드급 신용도 영향이 크다. 더욱이 나이스신용평가와 한국기업평가는 '부정적' 아웃룩까지 부여한 상황이다. 방송광고시장 침체에 따른 광고단가 저하 추이가 지속되고 있고, 그간 회사의 주요 수익원이었던 광고 협찬 매출 규모 감소세가 이어지고 있는 탓이다.

나이스신용평가 관계자는 "경기 침체 영향으로 방송광고시장이 위축됐다"며 "JTBC는 방송사업자의 주요 경쟁지표인 2049 시청률(수도권 프라임시간대 19~25시, 20~49세 기준)이 작년 0.76%에 그치는 등 시청률이 지속적으로 하락세를 보이고 있다"고 평가했다.

◇오랜 파트너 신한, 새로운 지원군 NH·한양

이번 발행에선 인수단의 역할이 컸다. 2019년 발행 때부터 함께 해온 신한투자증권 외에 NH투자증권과 한양증권이 인수단으로 활약했다. 신한은 중앙그룹 계열사 SLL중앙, 콘텐트리중앙 등의 회사채 주관을 맡으며 끈끈한 네트워크를 이어오고 있다. NH투자증권은 2022년 인수사로 참여했던 레코드를 기반으로 이번 딜 대표 주관사로도 첫 참여했다.

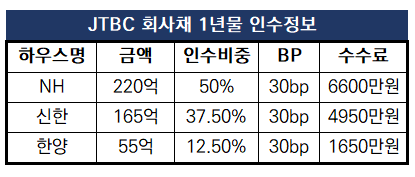

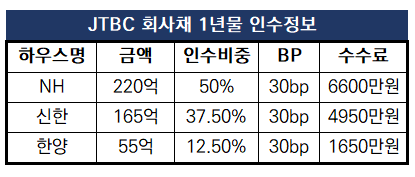

1년물은 NH투자증권, 신한투자증권, 한양증권이 인수 물량을 나눠가졌다. 미매각 40억원도 자연스레 이들의 차지였다. NH증권은 50%인 220억원을, 신한증권은 37.5%인 165억원, 한양증권은 12.5% 가량인 55억원을 맡았다. 2년물은 신한투자증권이 한양증권이 소화했다. 각각 50% 비율로 165억원씩을 맡았다.

추가 청약 과정에서 개인 투자자들의 수요에 힘입어 미매각분 물량을 전량 소화했다. 오히려 모집액의 40억원을 늘린 440억원을 발행하는데 성공했다. 2년물은 오히려 금리가 7.1%~8.1%로 높게 책정된 덕에 리테일 수요가 몰려 당초 모집액(100억원)의 230억원을 추가해 330억원까지 발행하는데 성공했다.

최종 발행 금리는 전 트렌치 7%대에서 결정됐다. 목표액을 채웠던 2년물은 밴드 내 수준인 7.7%로, 미매각이 났던 1년물은 밴드 최상단인 7.5% 수준에서 발행됐다.

올해는 인수 물량을 책임진 증권사수도 늘어났다. 첫 발행때부터 함께 해온 신한투자증권 뿐 아니라 NH투자증권과 한양증권도 인수단으로 참여해 셀다운에 박차를 가했다. 그 결과 최종 증액 발행까지 성공했다.

◇1000억원까지 증액 고려했는데…기관들은 '외면'

IB업계에 따르면 JTBC는 지난 2일 총 770억원 회사채를 발행했다. 트렌치별로 1년물 440억원, 2년물 330억원 등이다. 당초 모집액보다 270억원 가량 증액 발행에 성공한 셈이다.

앞선 기관 수요예측에서 모집액을 모두 채우지 못했는데도 불구하고 이뤄낸 성과다. 지난 24일 프라이싱에서 100억원 어치를 모집했던 2년물에는 270억원의 주문이 몰렸다. 하지만 1년물은 400억원 모집에 360억원의 자금 수요만 확인됐다. 40억원 가량 모집액 '미매각'이 난 셈이다.

JTBC는 조달 자금 전액을 운영자금으로 사용할 계획이었다. 하반기 중 SLL중앙과 스튜디오아예중앙 측에 프로그램 방영권료를 지불하기 위함이다. 이에 수요예측 결과에 따라 1000억원까지도 '증액 발행' 계획을 세워둔 터라 난처한 상황이었던 것으로 전해진다.

당시 주관업무에 참여했던 IB는 "기관들의 수요는 예상했던 부분"이라며 "다만 유통시장에선 리테일 수요가 충분하고 JTBC에 대한 인지도도 높은 편이라 충분히 물량 소화가 가능할 것"이라고 예상하기도 했다. 수요예측에서 제시한 공모희망금리는 1년물 6.5~7.5%, 2년물은 7.1~8.1%로 고금리였다.

JTBC가 기관들 사이에서 인기가 미미했던 건 BBB 하이일드급 신용도 영향이 크다. 더욱이 나이스신용평가와 한국기업평가는 '부정적' 아웃룩까지 부여한 상황이다. 방송광고시장 침체에 따른 광고단가 저하 추이가 지속되고 있고, 그간 회사의 주요 수익원이었던 광고 협찬 매출 규모 감소세가 이어지고 있는 탓이다.

나이스신용평가 관계자는 "경기 침체 영향으로 방송광고시장이 위축됐다"며 "JTBC는 방송사업자의 주요 경쟁지표인 2049 시청률(수도권 프라임시간대 19~25시, 20~49세 기준)이 작년 0.76%에 그치는 등 시청률이 지속적으로 하락세를 보이고 있다"고 평가했다.

◇오랜 파트너 신한, 새로운 지원군 NH·한양

이번 발행에선 인수단의 역할이 컸다. 2019년 발행 때부터 함께 해온 신한투자증권 외에 NH투자증권과 한양증권이 인수단으로 활약했다. 신한은 중앙그룹 계열사 SLL중앙, 콘텐트리중앙 등의 회사채 주관을 맡으며 끈끈한 네트워크를 이어오고 있다. NH투자증권은 2022년 인수사로 참여했던 레코드를 기반으로 이번 딜 대표 주관사로도 첫 참여했다.

1년물은 NH투자증권, 신한투자증권, 한양증권이 인수 물량을 나눠가졌다. 미매각 40억원도 자연스레 이들의 차지였다. NH증권은 50%인 220억원을, 신한증권은 37.5%인 165억원, 한양증권은 12.5% 가량인 55억원을 맡았다. 2년물은 신한투자증권이 한양증권이 소화했다. 각각 50% 비율로 165억원씩을 맡았다.

추가 청약 과정에서 개인 투자자들의 수요에 힘입어 미매각분 물량을 전량 소화했다. 오히려 모집액의 40억원을 늘린 440억원을 발행하는데 성공했다. 2년물은 오히려 금리가 7.1%~8.1%로 높게 책정된 덕에 리테일 수요가 몰려 당초 모집액(100억원)의 230억원을 추가해 330억원까지 발행하는데 성공했다.

최종 발행 금리는 전 트렌치 7%대에서 결정됐다. 목표액을 채웠던 2년물은 밴드 내 수준인 7.7%로, 미매각이 났던 1년물은 밴드 최상단인 7.5% 수준에서 발행됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >