저축은행권 연체율 8.8%, '구조조정' 가능성은

금감원, 10여년만에 경영실태평가…자구 계획 받아본다

금융감독원이 저축은행에 대한 경영실태평가에 나선다. 저축은행 79개사의 BIS비율이 모두 10%를 넘어 법정 기준을 준수하고 있다. 다만 연체율이나 고정이하여신(NPL)비율 등 자산 건전성이 악화돼 경영실태평가가 결정됐다고 전해진다.

10여년 만에 경영실태평가가 이뤄지면서 저축은행 구조조정으로 이어지는 것 아니냐는 반응도 나온다. 다만 현시점에서 저축은행 구조조정과 M&A로 이어질 가능성은 높지 않다고 업계는 보고 있다. 경영실태평가를 통해 개별 저축은행의 자구안을 점검하는 취지기 때문이다.

◇연체율 치솟은 저축은행, 경영실태평가 실시

18일 금융권에 따르면 금감원은 저축은행 세 곳에 대해 경영실태평가를 실시한다. 작년 말과 올해 1분기 연속 연체율과 NPL비율이 두 자릿수를 기록한 저축은행이 이번 평가 대상이 됐다. 저축은행 업계의 연체율이 2분기에도 상승할 것으로 보고 하반기에도 경영실태평가가 이뤄질 것이란 전망이다.

눈에 띄는 점은 이번 경영실태평가에선 연체율과 NPL비율 등 자산 건전성을 평가 기준으로 삼는단 것이다. 지금까지 금감원은 대표적인 자본 건전성 지표인 BIS비율을 기준으로 경영실태를 살펴왔기 때문이다.

올해 1분기 말 79개 저축은행의 BIS비율은 법정 기준을 웃돌았다. BIS비율 법정 기준은 자산 1조원 이상 저축은행은 8%, 미만은 7%로 정해져 있다. 문제는 따로 있었다. BIS비율은 10%를 넘겼으나 전체 저축은행 연체율이 8.8%에 달하면서 자산 건전성이 악화된 것이다. 작년 말(6.6%)과 비교해 2.2%p 상승했다.

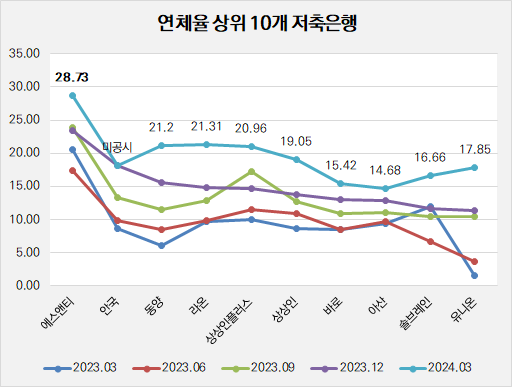

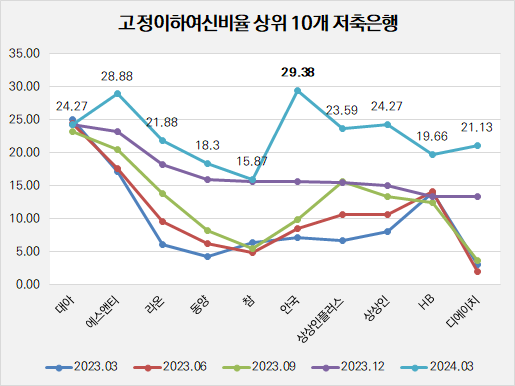

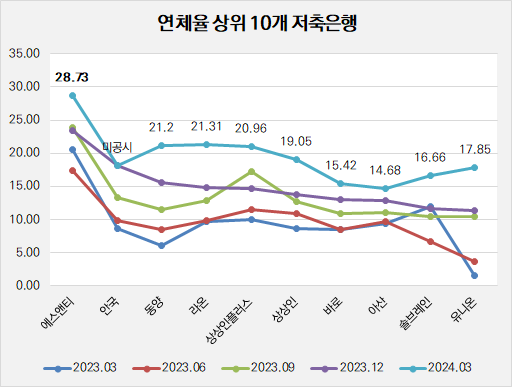

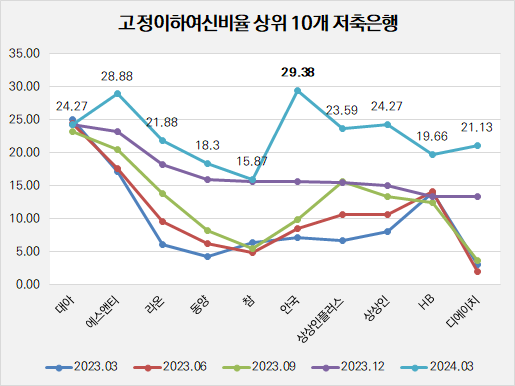

자산 건전성 지표에는 연체율과 NPL비율이 주로 사용된다. 지난해 말 기준 연체율과 NPL비율이 높았던 저축은행 10개사를 살펴봤다. 이들 중 연체율과 NPL비율 모두에서 상위 10위권에 랭크된 저축은행은 △SNT △라온 △동양 △안국 △상상인플러스 △상상인 등 6개로 절반이 넘었다.

이들 10개사 가운데 올해 1분기 말 기준 연체율이 가장 높았던 곳은 SNT저축은행이었다. SNT저축은행 연체율은 28.73%로 나타났는데 이는 전년 말과 비교해 5.37%p 상승한 수치다. 안국저축은행은 1분기 말 연체율 수치를 공시하지 않았다. 이를 제외한 9개 저축은행은 모두 전년 말보다 연체율이 상승했다.

같은 기간 NPL비율이 가장 높았던 곳은 안국저축은행이었다. 안국저축은행 NPL비율은 29.38%로 30%에 육박했다. 또 안국저축은행은 작년 말과 비교해 1분기 만에 13.76%p 오르는 등 상승 폭이 가장 컸다. 안국저축은행에 뒤이어 SNT저축은행이 NPL비율 28.88%를 기록했다.

◇구조조정, M&A 가능성은 "그럴 단계 아냐"

업계가 이번 금감원의 경영실태평가에 촉각을 기울이는 이유는 저축은행 사태 이후 처음으로 이뤄진다는 점 때문이다. 그뿐만 아니라 이를 통해 사실상 당국발 구조조정이 시작되는 것 아니냐는 시각도 나온다.

상호저축은행업 감독규정에 따르면 저축은행의 자산 건전성이 4등급 '취약' 이하로 평가되면 경영개선권고 대상이 된다. 이에 따른 후속 조치로 금융위원회는 △인력 및 조직 운영 개선 △부실자산 처분 △자본금 증액 △배당 제한 등을 권고하게 된다.

다만 관련 업계에선 적기시정조치에 따른 구조조정과 나아가 M&A 가능성엔 선을 그었다. 금감원이 연체율과 NPL비율 두 개의 평가 기준만을 가지고 경영실태를 살펴보는 게 아니라 내부 기준을 따를 것으로 보고 있다.

저축은행업계 관계자는 "이번 금감원의 경영실태평가는 자산 건전성 점감 차원에서 이뤄지는 것이고 개별 저축은행의 자구 계획을 보고받고 종합적으로 평가하는 방식으로 이뤄질 것"이라며 "'적기시행조치를 통해 저축은행을 쳐내겠다'하는 살생부가 아니고 어디까지나 점검하는 차원"이라고 말했다.

또한 BIS비율이 법정 기준을 웃도는 상황에서 M&A에 드라이브를 걸 가능성도 현재로선 높지 않다는 분석이다. 자본 건전성 지표인 BIS비율이 떨어지면 경영개선 명령이나 권고를 내리고, 가장 강한 조치인 영업정지까지 갈 수 있다. 그러나 모든 저축은행이 BIS비율 기준을 준수하는 상황에서 매물로 올릴 단계는 아니라는 해석이다.

10여년 만에 경영실태평가가 이뤄지면서 저축은행 구조조정으로 이어지는 것 아니냐는 반응도 나온다. 다만 현시점에서 저축은행 구조조정과 M&A로 이어질 가능성은 높지 않다고 업계는 보고 있다. 경영실태평가를 통해 개별 저축은행의 자구안을 점검하는 취지기 때문이다.

◇연체율 치솟은 저축은행, 경영실태평가 실시

18일 금융권에 따르면 금감원은 저축은행 세 곳에 대해 경영실태평가를 실시한다. 작년 말과 올해 1분기 연속 연체율과 NPL비율이 두 자릿수를 기록한 저축은행이 이번 평가 대상이 됐다. 저축은행 업계의 연체율이 2분기에도 상승할 것으로 보고 하반기에도 경영실태평가가 이뤄질 것이란 전망이다.

눈에 띄는 점은 이번 경영실태평가에선 연체율과 NPL비율 등 자산 건전성을 평가 기준으로 삼는단 것이다. 지금까지 금감원은 대표적인 자본 건전성 지표인 BIS비율을 기준으로 경영실태를 살펴왔기 때문이다.

올해 1분기 말 79개 저축은행의 BIS비율은 법정 기준을 웃돌았다. BIS비율 법정 기준은 자산 1조원 이상 저축은행은 8%, 미만은 7%로 정해져 있다. 문제는 따로 있었다. BIS비율은 10%를 넘겼으나 전체 저축은행 연체율이 8.8%에 달하면서 자산 건전성이 악화된 것이다. 작년 말(6.6%)과 비교해 2.2%p 상승했다.

자산 건전성 지표에는 연체율과 NPL비율이 주로 사용된다. 지난해 말 기준 연체율과 NPL비율이 높았던 저축은행 10개사를 살펴봤다. 이들 중 연체율과 NPL비율 모두에서 상위 10위권에 랭크된 저축은행은 △SNT △라온 △동양 △안국 △상상인플러스 △상상인 등 6개로 절반이 넘었다.

이들 10개사 가운데 올해 1분기 말 기준 연체율이 가장 높았던 곳은 SNT저축은행이었다. SNT저축은행 연체율은 28.73%로 나타났는데 이는 전년 말과 비교해 5.37%p 상승한 수치다. 안국저축은행은 1분기 말 연체율 수치를 공시하지 않았다. 이를 제외한 9개 저축은행은 모두 전년 말보다 연체율이 상승했다.

같은 기간 NPL비율이 가장 높았던 곳은 안국저축은행이었다. 안국저축은행 NPL비율은 29.38%로 30%에 육박했다. 또 안국저축은행은 작년 말과 비교해 1분기 만에 13.76%p 오르는 등 상승 폭이 가장 컸다. 안국저축은행에 뒤이어 SNT저축은행이 NPL비율 28.88%를 기록했다.

◇구조조정, M&A 가능성은 "그럴 단계 아냐"

업계가 이번 금감원의 경영실태평가에 촉각을 기울이는 이유는 저축은행 사태 이후 처음으로 이뤄진다는 점 때문이다. 그뿐만 아니라 이를 통해 사실상 당국발 구조조정이 시작되는 것 아니냐는 시각도 나온다.

상호저축은행업 감독규정에 따르면 저축은행의 자산 건전성이 4등급 '취약' 이하로 평가되면 경영개선권고 대상이 된다. 이에 따른 후속 조치로 금융위원회는 △인력 및 조직 운영 개선 △부실자산 처분 △자본금 증액 △배당 제한 등을 권고하게 된다.

다만 관련 업계에선 적기시정조치에 따른 구조조정과 나아가 M&A 가능성엔 선을 그었다. 금감원이 연체율과 NPL비율 두 개의 평가 기준만을 가지고 경영실태를 살펴보는 게 아니라 내부 기준을 따를 것으로 보고 있다.

저축은행업계 관계자는 "이번 금감원의 경영실태평가는 자산 건전성 점감 차원에서 이뤄지는 것이고 개별 저축은행의 자구 계획을 보고받고 종합적으로 평가하는 방식으로 이뤄질 것"이라며 "'적기시행조치를 통해 저축은행을 쳐내겠다'하는 살생부가 아니고 어디까지나 점검하는 차원"이라고 말했다.

또한 BIS비율이 법정 기준을 웃도는 상황에서 M&A에 드라이브를 걸 가능성도 현재로선 높지 않다는 분석이다. 자본 건전성 지표인 BIS비율이 떨어지면 경영개선 명령이나 권고를 내리고, 가장 강한 조치인 영업정지까지 갈 수 있다. 그러나 모든 저축은행이 BIS비율 기준을 준수하는 상황에서 매물로 올릴 단계는 아니라는 해석이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >