'사명이 곧 경쟁력' 지피씨알, 미국 지향 R&D로 승부

설립 10년차 오로지 연구개발 전념… 매출 포함 수익성 개선 움직임은 필요

편집자주

스포츠에서 신인을 뜻하는 루키(Rookie)의 어원은 체스에서 퀸 다음으로 가치 있는 기물인 룩(Rook) 또는 떼까마귀(Rook)다. 전후좌우 자유롭게 이동할 수 있는 점이 신인의 잠재력과 행보와 닮았단 해석, 속임수에 능하고 영악한 떼까마귀같다는 부정 의미도 있다. 기업공개(IPO)를 통해 유동성 공급을 앞둔 '루키 바이오텍'에도 이런 양면성이 내재해 있다. 더벨이 주식시장 입성을 앞둔 이들 기업의 진면목을 살펴본다.

지피씨알(GPCR)은 사명만으로도 회사의 방향과 경쟁력을 확인할 수 있는 신약개발 바이오벤처다. 암 증식과 깊은 연관이 있어 BMS, 사노피, 화이자 등 글로벌 빅파마가 주목하는 GPCR을 타깃해 항암신약을 만든다는 게 핵심이다.

2013년 설립 후 단일체 중심으로 개발된 GPCR 타깃 치료제 가능성을 '이량체' 즉 두 개 이상의 분자가 중합한 물질에서 찾아왔다. 작년엔 미국 법인도 세웠다. 최근 내놓은 코스닥 출사표는 글로벌 단위에서 퍼즐을 조합을 뒷받침할 유동성 확보 전략의 일환이다.

◇올해 상반기 기평 A·BBB 통과… 미국 2상 혈액암 파이프라인에 사력

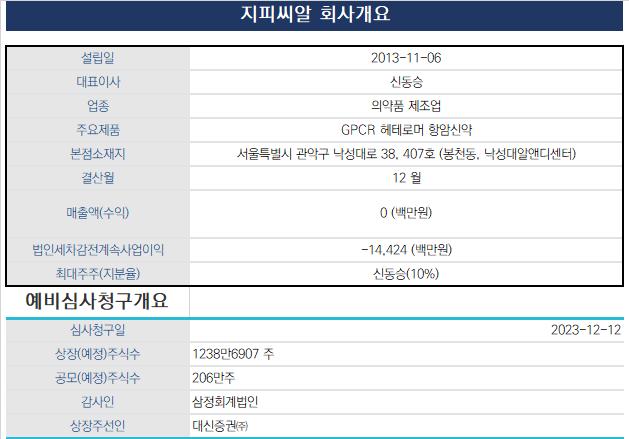

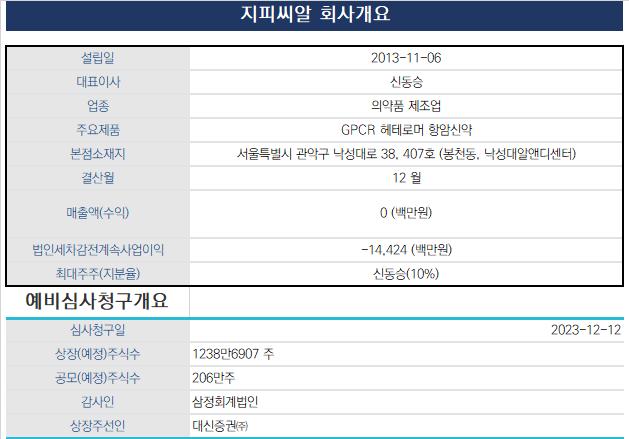

지피씨알은 LG생명과학 연구원 출신인 신동승 대표가 2013년 세웠다. 그를 주축으로 공동 설립자 허원기 서울대 생명과학부 교수, 피나 카다렐리(Pina Cardarelli) 박사 등이 있다. 카다렐리 박사는 글로벌 빅파마 BMS에서 면역항암제 옵디보를 개발한 주역이다.

지난 6월 기술성 평가에서 A, BBB 등급을 획득하며 코스닥 기술특례상장을 준비해왔다. 기술평가 인정 기간(6개월)을 거진 다 채운 속에 40억원의 프리IPO를 마무리하고 예심을 청구했다. 당초 기술성평가 통과 후 회사가 목표로 했던 조달 규모(150억~200억원)엔 미치지 못하지만 운영자금 유동성은 확보한 결과다.

설립 이후 누적 펀딩액은 632억원이다. 다만 2022년 말 보유 현금성자산은 약 34억원이었다. 직전 3년(2020년~2022년)간 평균 117억원의 영업손실을 낸 걸 고려했을 때 본격적인 IPO에 돌입하기 전 약간의 운전자금을 조달해 둬야 했다. 예심 청구 전 프리IPO를 단행한 건 이런 유동성 상황을 고려한 전략으로 보인다.

2021년 글로벌 임상을 수행할 미국 법인 지피씨알 테라퓨틱스(GPCR Therapeutics)를 설립한 후 지출 규모가 한층 늘어났다. 지금이 밸류업과 임상 확장을 위한 IPO 적기라는 뜻이다. 예비심사 신청을 통해 내년 상반기 상장을 목표로 한다. 주관사는 대신증권이다.

다발성골수종(MM)을 적응증으로 하는 조혈모세포가동화제인 GPC201이 핵심 파이프라인이다. 미국에서 진행중인 2상 임상엔 메모리얼 슬론 케터링(Memorial Sloan Kettering), 클리블랜드 클리닉(Cleveland Clinic)을 비롯한 10개의 병원이 참여를 확정했다. 첫 환자 투여도 완료한만큼 이후 발생할 비용을 감당할 자금 마련은 필수다.

앞서 MM 프로그램 외에 급성 골수성 백혈병(AML) 2상 시험도 미국에서 수행할 계획이다. AML 임상은 이르면 내년 초 임상 1상에 진입하기 위한 임상 설계에 착수했다

◇오로지 'R&D'에 충실한 사업 구조, '반등 모멘텀 기대와 현실 절충' 필수

지피씨알은 GPCR이란 사명의 함의에 충실한 사업 모델을 확립했다. GPCR은 그간 글로벌 단위에서 단일체인 모노머(monomer) 중심으로 신약개발이 이뤄져 왔다. 모노머가 헤테로머에 비해 분석 실험법 등이 비교적 용이한 영향이다. 지피씨알은 헤테로머에서 가능성이 있다고 보고 그간 GPCR 헤테로머 신약 플랫폼 구축에 많은 시간을 할애했다.

다만 설립 후 공식적으로 확인할 수 있는 매출 추계는 '0'다. 2020년 대만 타이젠(TaiGen)으로부터 CXCR4 억제제 'Burixafor'의 독점권리를 획득하는 계약을 맺으며 본격적으로 신약개발에 속도를 내고 있지만 다른 움직임은 포착되지 않는다. 최근 여러 바이오텍이 자생을 강요받으며 R&D와 매출 성장을 겸하는 사업 구조를 택한 것과 대조된다.

조달 자금을 GPCR 관련 전문 영역에 쏟아붓고 그 영역안에서 톱 티어로 올라서는 선택과 집중으로 해석된다. 연간 판관비 가운데 R&D(경상연구개발비)에 40% 가까이를 투입하는 것도 이와 무관치 않아 보인다.

상장 과정에서 향후 확실한 성장·수익 모델을 제시하는 전략을 시장에 어필할 필요가 있어 보인다. 지피씨알의 마지막 프리IPO 포스트 밸류에이션(1050억원)과 상장예정주식 수 (1238만6907주)및 공모예정주식 수(206만주)를 고려할 때 후기 임상 프로그램을 지속할 자금 체력을 IPO만으로 확보하기엔 현실적으로 어려움이 있어 보인다.

2013년 설립 후 단일체 중심으로 개발된 GPCR 타깃 치료제 가능성을 '이량체' 즉 두 개 이상의 분자가 중합한 물질에서 찾아왔다. 작년엔 미국 법인도 세웠다. 최근 내놓은 코스닥 출사표는 글로벌 단위에서 퍼즐을 조합을 뒷받침할 유동성 확보 전략의 일환이다.

◇올해 상반기 기평 A·BBB 통과… 미국 2상 혈액암 파이프라인에 사력

지피씨알은 LG생명과학 연구원 출신인 신동승 대표가 2013년 세웠다. 그를 주축으로 공동 설립자 허원기 서울대 생명과학부 교수, 피나 카다렐리(Pina Cardarelli) 박사 등이 있다. 카다렐리 박사는 글로벌 빅파마 BMS에서 면역항암제 옵디보를 개발한 주역이다.

지난 6월 기술성 평가에서 A, BBB 등급을 획득하며 코스닥 기술특례상장을 준비해왔다. 기술평가 인정 기간(6개월)을 거진 다 채운 속에 40억원의 프리IPO를 마무리하고 예심을 청구했다. 당초 기술성평가 통과 후 회사가 목표로 했던 조달 규모(150억~200억원)엔 미치지 못하지만 운영자금 유동성은 확보한 결과다.

설립 이후 누적 펀딩액은 632억원이다. 다만 2022년 말 보유 현금성자산은 약 34억원이었다. 직전 3년(2020년~2022년)간 평균 117억원의 영업손실을 낸 걸 고려했을 때 본격적인 IPO에 돌입하기 전 약간의 운전자금을 조달해 둬야 했다. 예심 청구 전 프리IPO를 단행한 건 이런 유동성 상황을 고려한 전략으로 보인다.

2021년 글로벌 임상을 수행할 미국 법인 지피씨알 테라퓨틱스(GPCR Therapeutics)를 설립한 후 지출 규모가 한층 늘어났다. 지금이 밸류업과 임상 확장을 위한 IPO 적기라는 뜻이다. 예비심사 신청을 통해 내년 상반기 상장을 목표로 한다. 주관사는 대신증권이다.

다발성골수종(MM)을 적응증으로 하는 조혈모세포가동화제인 GPC201이 핵심 파이프라인이다. 미국에서 진행중인 2상 임상엔 메모리얼 슬론 케터링(Memorial Sloan Kettering), 클리블랜드 클리닉(Cleveland Clinic)을 비롯한 10개의 병원이 참여를 확정했다. 첫 환자 투여도 완료한만큼 이후 발생할 비용을 감당할 자금 마련은 필수다.

앞서 MM 프로그램 외에 급성 골수성 백혈병(AML) 2상 시험도 미국에서 수행할 계획이다. AML 임상은 이르면 내년 초 임상 1상에 진입하기 위한 임상 설계에 착수했다

◇오로지 'R&D'에 충실한 사업 구조, '반등 모멘텀 기대와 현실 절충' 필수

지피씨알은 GPCR이란 사명의 함의에 충실한 사업 모델을 확립했다. GPCR은 그간 글로벌 단위에서 단일체인 모노머(monomer) 중심으로 신약개발이 이뤄져 왔다. 모노머가 헤테로머에 비해 분석 실험법 등이 비교적 용이한 영향이다. 지피씨알은 헤테로머에서 가능성이 있다고 보고 그간 GPCR 헤테로머 신약 플랫폼 구축에 많은 시간을 할애했다.

다만 설립 후 공식적으로 확인할 수 있는 매출 추계는 '0'다. 2020년 대만 타이젠(TaiGen)으로부터 CXCR4 억제제 'Burixafor'의 독점권리를 획득하는 계약을 맺으며 본격적으로 신약개발에 속도를 내고 있지만 다른 움직임은 포착되지 않는다. 최근 여러 바이오텍이 자생을 강요받으며 R&D와 매출 성장을 겸하는 사업 구조를 택한 것과 대조된다.

조달 자금을 GPCR 관련 전문 영역에 쏟아붓고 그 영역안에서 톱 티어로 올라서는 선택과 집중으로 해석된다. 연간 판관비 가운데 R&D(경상연구개발비)에 40% 가까이를 투입하는 것도 이와 무관치 않아 보인다.

상장 과정에서 향후 확실한 성장·수익 모델을 제시하는 전략을 시장에 어필할 필요가 있어 보인다. 지피씨알의 마지막 프리IPO 포스트 밸류에이션(1050억원)과 상장예정주식 수 (1238만6907주)및 공모예정주식 수(206만주)를 고려할 때 후기 임상 프로그램을 지속할 자금 체력을 IPO만으로 확보하기엔 현실적으로 어려움이 있어 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >