금호타이어, 부채비율 199% ’매출·수익성·재무’ 다 잡았다

‘매출 상승→순이익 개선→결손금 감소→자본항목 확충' 선순환 사이클

편집자주

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. THE CFO가 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

금호타이어가 매출과 수익성 증대에 이어 재무구조 안정화에도 성공했다. 긴 부진의 터널을 지나 완전한 정상기업으로 발돋움한 모습이다. 최근 3년 꾸준히 외형을 확대하며 영업활동이 정상화한 가운데 차입금 감축과 금융비용 부담까지 경감하면서 재무적으로도 한층 안정화된 모습이다.

특히 금호타이어는 올 3분기 말 부채비율을 199%로 낮췄다. 오랫동안 금호타이어는 본업 경쟁력 악화 등으로 과도한 차입금을 조달하며 부채비율이 지속 치솟았다. 그러나 올해 재무구조 개선에 성공하면서 국내 제조업 부채비율 권고치인 200% 이하 범위에 안착했다.

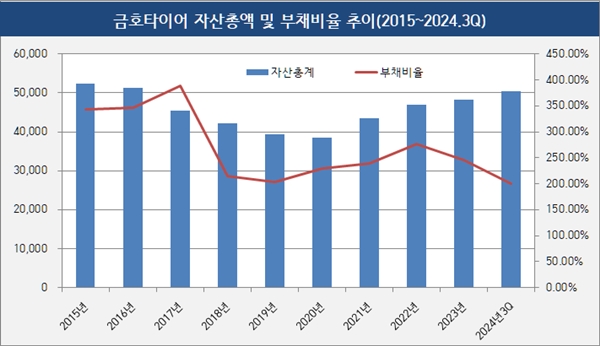

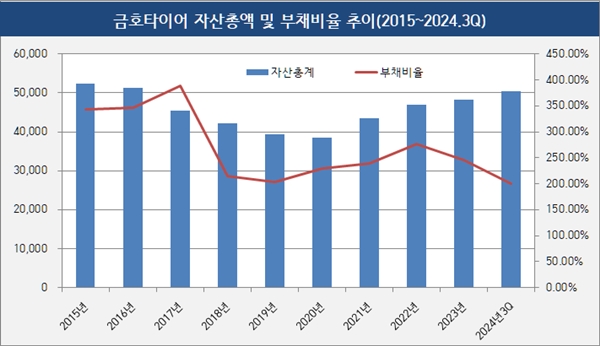

금호타이어의 연결 기준 올 3분기 말 부채비율은 199.9%를 기록했다. 직전 분기인 올 2분기말207.46%에서 또 한번 재무건전성이 좋아졌다. 올 3분기 부채비율은 2015년 이후 최근 10년래 최저치다. 2015년 말 343.40%였던 부채비율은 더블스타로 경영권이 매각된 2019년 일시적으로 203.99%로 낮아졌지만 2023년 말 245.29%까지 치솟았다.

2000년대 들어서면 경영 부실로 재무구조가 지속 악화하던 금호타이어로선 부채비율 관리가 경영 정상화의 중요한 척도로 여겨진다. 올해 계획보다 빨리 부채비율 안정화에 성공하면서 그동안 회사를 짓눌렀던 재무부실에서 완전히 벗어난 것으로 평가된다.

금호타이어 재무구조 개선은 부채 감축과 자본 확대의 결과로 풀이된다. 금호타이어는 최근 10년 지속적으로 차입금 등을 상환하며 부채를 줄였다. 반면 자본은 매년 증대됐다. M&A 과정에서 대규모 자본금이 확충됐고 실적 개선을 통한 결손금 감축으로 자본력을 극대화했다.

2024년 9월 말 금호타이어 자산총액은 5조452억원으로 집계됐다. 부채총액은 3조3629억원, 자본총액은 1조6823억원으로 각각 집계됐다. 10년 전인 2015년과 비교하면 자산총액은 3.73% 가량 줄었는데 부채총액이 17.14% 감소한 효과다. 반면 같은 기간 자본총액은 42.34% 증가하며 재무구조 안정화를 이뤘다.

올해 부채비율 안정화는 꾸준히 지속될 것으로 전망된다. 더불어 연말로 갈수록 재무구조 개선 속도도 이전과 비교할 수 없을 정도로 훨신 빨라질 것으로 예상된다.

금호타이어는 지난해에 이어 올해도 사상 최대 실적 기록을 갈아치우고 있다. 금호타이어의 올해 연간 매출 목표는 4조5600억원이다. 3분기 누적 3조2914억원의 매출을 기록한 만큼 목표 달성에 한걸음 다가섰다. 통상 타이어업계는 4분기 매출이 다른 분기 대비 크게 늘어나는 특징을 보인다.

이에 따라 대규모 순이익이 유입되면서 결손금 규모가 더 줄어들 것으로 전망된다. 결손금이 줄어드는 만큼 자본총액이 증가하면서 더 낮출 것으로 예상된다. 올 6월말 금호타이어 결손금은 3452억원을 기록 중이다. 3분기 순이익 1085억원을 달성한 만큼 9월 말 결손금은 2367억원 가량으로 감소했을 것으로 보인다.

재무구조 개선 효과는 또 다시 수익성 극대화로 이어지는 선순환 구조를 만들고 있다. 결손금이 줄어들면서 자본총액이 커지고 부채감축으로 부채총액이 작아지면서 그만큼 재무건전성은 높아질 예정이다. 이에 따라 펀더멘털이 개선되면서 조금 더 저리로 자금을 활용할수 있게된다. 이러한 추세는 결과적으로 이자 등 금융비용 감축으로도 이어질 전망이다.

실제 최근 금호타이어의 총차입금은 눈에 띄게 줄었다. 2022년 말 2조3514억원에서 2023년 말 2조1858억원을 거쳐 올 9월 말 1조9836억원으로 집계됐다. 보유현금을 제외한 순차입금 규모는 이보다 훨씬 더 작을 것으로 예상된다.

차입금 규모가 줄면서 이자비용 지출도 크게 줄었다. 2022년 962억원에서 경영 정상화 및 금리 인상 등을 이유로 2023년 1630억원까지 이자비용 지출이 늘었다. 하지만 올해 들어 9월 말까지 지출한 이자비용은 989억원으로 집계됐다.

매출이 커지고 영업이익이 늘어나는 가운데 이자비용과 기타비용 등이 줄어들면서 순이익 극대화는 한층 더 가팔라질 전망이다. 결과적으로 이는 금호타이의 재무구조를 한층 더 빠르게 개선하를 촉매제가 될 것으로 보인다.

특히 금호타이어는 올 3분기 말 부채비율을 199%로 낮췄다. 오랫동안 금호타이어는 본업 경쟁력 악화 등으로 과도한 차입금을 조달하며 부채비율이 지속 치솟았다. 그러나 올해 재무구조 개선에 성공하면서 국내 제조업 부채비율 권고치인 200% 이하 범위에 안착했다.

금호타이어의 연결 기준 올 3분기 말 부채비율은 199.9%를 기록했다. 직전 분기인 올 2분기말207.46%에서 또 한번 재무건전성이 좋아졌다. 올 3분기 부채비율은 2015년 이후 최근 10년래 최저치다. 2015년 말 343.40%였던 부채비율은 더블스타로 경영권이 매각된 2019년 일시적으로 203.99%로 낮아졌지만 2023년 말 245.29%까지 치솟았다.

2000년대 들어서면 경영 부실로 재무구조가 지속 악화하던 금호타이어로선 부채비율 관리가 경영 정상화의 중요한 척도로 여겨진다. 올해 계획보다 빨리 부채비율 안정화에 성공하면서 그동안 회사를 짓눌렀던 재무부실에서 완전히 벗어난 것으로 평가된다.

금호타이어 재무구조 개선은 부채 감축과 자본 확대의 결과로 풀이된다. 금호타이어는 최근 10년 지속적으로 차입금 등을 상환하며 부채를 줄였다. 반면 자본은 매년 증대됐다. M&A 과정에서 대규모 자본금이 확충됐고 실적 개선을 통한 결손금 감축으로 자본력을 극대화했다.

2024년 9월 말 금호타이어 자산총액은 5조452억원으로 집계됐다. 부채총액은 3조3629억원, 자본총액은 1조6823억원으로 각각 집계됐다. 10년 전인 2015년과 비교하면 자산총액은 3.73% 가량 줄었는데 부채총액이 17.14% 감소한 효과다. 반면 같은 기간 자본총액은 42.34% 증가하며 재무구조 안정화를 이뤘다.

올해 부채비율 안정화는 꾸준히 지속될 것으로 전망된다. 더불어 연말로 갈수록 재무구조 개선 속도도 이전과 비교할 수 없을 정도로 훨신 빨라질 것으로 예상된다.

금호타이어는 지난해에 이어 올해도 사상 최대 실적 기록을 갈아치우고 있다. 금호타이어의 올해 연간 매출 목표는 4조5600억원이다. 3분기 누적 3조2914억원의 매출을 기록한 만큼 목표 달성에 한걸음 다가섰다. 통상 타이어업계는 4분기 매출이 다른 분기 대비 크게 늘어나는 특징을 보인다.

이에 따라 대규모 순이익이 유입되면서 결손금 규모가 더 줄어들 것으로 전망된다. 결손금이 줄어드는 만큼 자본총액이 증가하면서 더 낮출 것으로 예상된다. 올 6월말 금호타이어 결손금은 3452억원을 기록 중이다. 3분기 순이익 1085억원을 달성한 만큼 9월 말 결손금은 2367억원 가량으로 감소했을 것으로 보인다.

재무구조 개선 효과는 또 다시 수익성 극대화로 이어지는 선순환 구조를 만들고 있다. 결손금이 줄어들면서 자본총액이 커지고 부채감축으로 부채총액이 작아지면서 그만큼 재무건전성은 높아질 예정이다. 이에 따라 펀더멘털이 개선되면서 조금 더 저리로 자금을 활용할수 있게된다. 이러한 추세는 결과적으로 이자 등 금융비용 감축으로도 이어질 전망이다.

실제 최근 금호타이어의 총차입금은 눈에 띄게 줄었다. 2022년 말 2조3514억원에서 2023년 말 2조1858억원을 거쳐 올 9월 말 1조9836억원으로 집계됐다. 보유현금을 제외한 순차입금 규모는 이보다 훨씬 더 작을 것으로 예상된다.

차입금 규모가 줄면서 이자비용 지출도 크게 줄었다. 2022년 962억원에서 경영 정상화 및 금리 인상 등을 이유로 2023년 1630억원까지 이자비용 지출이 늘었다. 하지만 올해 들어 9월 말까지 지출한 이자비용은 989억원으로 집계됐다.

매출이 커지고 영업이익이 늘어나는 가운데 이자비용과 기타비용 등이 줄어들면서 순이익 극대화는 한층 더 가팔라질 전망이다. 결과적으로 이는 금호타이의 재무구조를 한층 더 빠르게 개선하를 촉매제가 될 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >