상이한 출점 전략, '매장수·매출' 1위 싸움 촉발

①비수도권 비중 높은 CU 매장 수 우위, 점포당 매출액은 GS25가 '우세'

편집자주

'피어 프레셔(Peer Pressure)’란 사회적 동물이라면 벗어날 수 없는 무형의 압력이다. 무리마다 존재하는 암묵적 룰이 행위와 가치판단을 지배한다. 기업의 세계는 어떨까. 동일 업종 기업들은 보다 실리적 이유에서 비슷한 행동양식을 공유한다. 사업 양태가 대동소이하니 같은 매크로 이슈에 영향을 받고 고객 풀 역시 겹친다. 그러나 악마는 디테일에 있다. 태생부터 지배구조, 투자와 재무전략까지. 기업의 경쟁력을 가르는 차이를 THE CFO가 들여다본다.

아시아에서 편의점이 가장 발달한 국가는 단연 한국과 일본이다. 일본은 1970년대부터 편의점이 생겨남에 따라 그 역사만 50년에 달한다. 반면 한국은 1989년에서야 편의점이 오픈하기 시작했다. 초기 편의점은 일본 라이선스 브랜드인 로손, 훼미리마트 등이 주를 이뤘다. 이후 CU 등 국내 독자브랜드들이 하나둘씩 자리를 잡으면서 편의점 시장도 꽃을 피웠다.

2023년 현재, 어느덧 한국은 후발주자 리스크를 깨고 아시아 곳곳에 편의점을 수출하는 나라가 됐다. 몽골을 비롯해 말레이시아, 베트남, 싱가포르 등에 1000개 이상 K-편의점이 포진해 있다. 한국이 편의점 강국이 될 수 있었던 배경에는 GS리테일의 GS25와 BGF리테일의 CU가 양강 체제로 선의의 경쟁을 벌이며 시장을 키운 점이 주효했다는 평가다.

◇CU, '지방 집중공략' 20년간 매장 수 1위 수성

BGF리테일은 1989년 보광그룹 편의점 사업부가 전신이다. 당시 보광그룹은 일본 훼미리마트와 계약을 맺고 이듬해 1990년 첫 매장을 오픈했다. 2008년 4000호 점, 2012년 7000호 점을 각각 달성하며 시장을 선도했다. 지난해 말 기준 매장 수는 1만6787개로 국내 1위다. BGF리테일은 2019년을 제외하고 20년 넘게 매장 수 1위 타이틀을 지키고 있다.

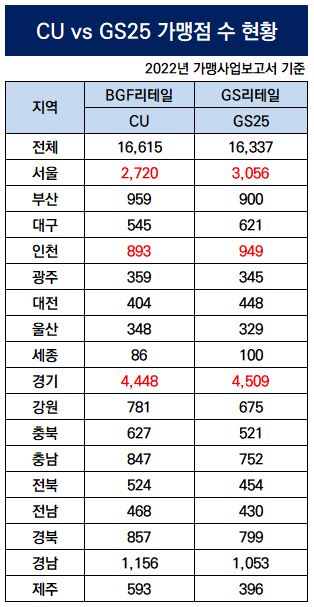

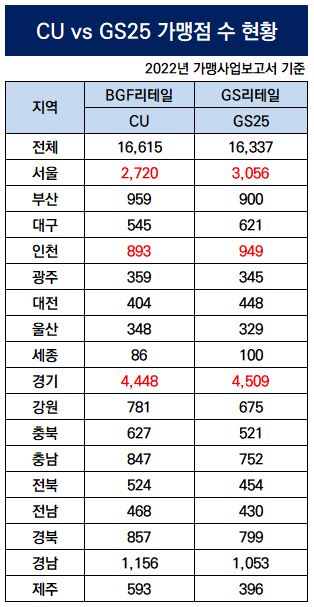

CU가 점포 수 우위를 점할 수 있었던 데는 경쟁이 치열한 수도권을 벗어나 지방 출점으로 틈새를 공략한 게 주효했던 것으로 분석된다. 공정거래위원회 가맹사업 정보공개서에 따르면 2022년 기준 전체 CU 가맹점 중에서 비수도권(서울·인천·경기 제외) 매장 비중은 51.4%다. 반면 GS25는 47.8%로 집계됐다. 지역별로 살펴보면 CU는 제주 지역에서 GS25보다 매장이 200개 이상 많았다. 강원도에서도 CU(781개) 매장은 GS25(675개)와 100개 이상 차이가 난다.

GS25는 LG그룹에서 시작됐다. 당초 편의점 이름도 ‘LG25'였다. 2005년 LG유통이 LG그룹에서 분리돼 'GS리테일'로 재탄생하면서 마트, 슈퍼마켓, 편의점 등이 GS라는 이름을 달았다. LG25은 1990년 첫 매장을 오픈한 이후 물류 효율성을 높이기 위해 한 지역에 집중적으로 출점하는 ’도미넌트‘ 전략을 내세우며 사업을 전개했다.

서울 위주로 매장을 오픈하고 지방 거점으로 순차적으로 내려갔다. 이 과정에서 수도권에 입지 좋은 대규모 점포를 수월하게 확보한 것으로 분석된다. 해를 거듭하면서 수도권에 편의점이 곳곳에 들어서게 되자 근접(50~100m) 출점제한으로 경쟁사들이 격차를 좁히기 어려워진 상황이다.

실제 지난해 기준 GS25의 서울·경기·인천 매장 수는 8514개다. CU와 수도권에서 500개 이상 격차가 벌어져 있다. 특히 유동인구가 많은 서울에서 200개 이상 차이가 났다.

◇GS25, '굳건한 매출 1등' 점포당 수익도 CU보다 높아

CU는 장기간 매장 수 1위 타이틀을 지켜왔지만 매출은 GS25에 미치지 못한다. 지난해 GS리테일의 편의점 사업부 매출액은 7조7800억원, 올 상반기 3조9585억원이다. 같은 기간 BGF리테일은 7조5777억원, 3조9202억원을 각각 기록했다.

가맹 점포당 평균 매출도 GS25가 더 높다. 공정거래위원회 가맹사업 정보공개서에 따르면 지난해 기준 전국 GS25 점포당 평균 매출액은 6억3972만원으로 CU(6억2179만원)보다 1800만원가량 많다.

이유를 크게 두 가지로 해석해 볼 수 있다. 수도권 지역 자체에 유동인구가 많다 보니 매출 볼륨이 커지는 원리다. 아울러 GS리테일의 경우 슈파마켓 사업(GS더프레시)을 영위하는 만큼 바잉파워 경쟁력이 큰 점도 긍정적으로 작용하는 것으로 분석된다.

다만 매출 격차가 줄고 있다는 점은 새로운 관전 포인트다. 2019년 양사 편의점사업부 매출액 차이가 9130억원에 달했지만, 이듬해 8037억원, 2021년 4493억원, 지난해에는 2023억원까지 좁혀졌다.

2023년 현재, 어느덧 한국은 후발주자 리스크를 깨고 아시아 곳곳에 편의점을 수출하는 나라가 됐다. 몽골을 비롯해 말레이시아, 베트남, 싱가포르 등에 1000개 이상 K-편의점이 포진해 있다. 한국이 편의점 강국이 될 수 있었던 배경에는 GS리테일의 GS25와 BGF리테일의 CU가 양강 체제로 선의의 경쟁을 벌이며 시장을 키운 점이 주효했다는 평가다.

◇CU, '지방 집중공략' 20년간 매장 수 1위 수성

BGF리테일은 1989년 보광그룹 편의점 사업부가 전신이다. 당시 보광그룹은 일본 훼미리마트와 계약을 맺고 이듬해 1990년 첫 매장을 오픈했다. 2008년 4000호 점, 2012년 7000호 점을 각각 달성하며 시장을 선도했다. 지난해 말 기준 매장 수는 1만6787개로 국내 1위다. BGF리테일은 2019년을 제외하고 20년 넘게 매장 수 1위 타이틀을 지키고 있다.

CU가 점포 수 우위를 점할 수 있었던 데는 경쟁이 치열한 수도권을 벗어나 지방 출점으로 틈새를 공략한 게 주효했던 것으로 분석된다. 공정거래위원회 가맹사업 정보공개서에 따르면 2022년 기준 전체 CU 가맹점 중에서 비수도권(서울·인천·경기 제외) 매장 비중은 51.4%다. 반면 GS25는 47.8%로 집계됐다. 지역별로 살펴보면 CU는 제주 지역에서 GS25보다 매장이 200개 이상 많았다. 강원도에서도 CU(781개) 매장은 GS25(675개)와 100개 이상 차이가 난다.

GS25는 LG그룹에서 시작됐다. 당초 편의점 이름도 ‘LG25'였다. 2005년 LG유통이 LG그룹에서 분리돼 'GS리테일'로 재탄생하면서 마트, 슈퍼마켓, 편의점 등이 GS라는 이름을 달았다. LG25은 1990년 첫 매장을 오픈한 이후 물류 효율성을 높이기 위해 한 지역에 집중적으로 출점하는 ’도미넌트‘ 전략을 내세우며 사업을 전개했다.

서울 위주로 매장을 오픈하고 지방 거점으로 순차적으로 내려갔다. 이 과정에서 수도권에 입지 좋은 대규모 점포를 수월하게 확보한 것으로 분석된다. 해를 거듭하면서 수도권에 편의점이 곳곳에 들어서게 되자 근접(50~100m) 출점제한으로 경쟁사들이 격차를 좁히기 어려워진 상황이다.

실제 지난해 기준 GS25의 서울·경기·인천 매장 수는 8514개다. CU와 수도권에서 500개 이상 격차가 벌어져 있다. 특히 유동인구가 많은 서울에서 200개 이상 차이가 났다.

◇GS25, '굳건한 매출 1등' 점포당 수익도 CU보다 높아

CU는 장기간 매장 수 1위 타이틀을 지켜왔지만 매출은 GS25에 미치지 못한다. 지난해 GS리테일의 편의점 사업부 매출액은 7조7800억원, 올 상반기 3조9585억원이다. 같은 기간 BGF리테일은 7조5777억원, 3조9202억원을 각각 기록했다.

가맹 점포당 평균 매출도 GS25가 더 높다. 공정거래위원회 가맹사업 정보공개서에 따르면 지난해 기준 전국 GS25 점포당 평균 매출액은 6억3972만원으로 CU(6억2179만원)보다 1800만원가량 많다.

이유를 크게 두 가지로 해석해 볼 수 있다. 수도권 지역 자체에 유동인구가 많다 보니 매출 볼륨이 커지는 원리다. 아울러 GS리테일의 경우 슈파마켓 사업(GS더프레시)을 영위하는 만큼 바잉파워 경쟁력이 큰 점도 긍정적으로 작용하는 것으로 분석된다.

다만 매출 격차가 줄고 있다는 점은 새로운 관전 포인트다. 2019년 양사 편의점사업부 매출액 차이가 9130억원에 달했지만, 이듬해 8037억원, 2021년 4493억원, 지난해에는 2023억원까지 좁혀졌다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >