JYP엔터, 박진영의 지배력 수성 분투기

①다음에 지분 매각 후 지배력 균열…우회상장, 합병 거치며 회복

편집자주

국내 매니지먼트사업이 체계를 갖추기 시작한 건 90년대 초반이다. 창업자가 휘두르는 강력한 리더십과 카리스마는 산업이 커가는 과정에서 대형 엔터테인먼트사들의 정체성으로 자리잡았다. 그러나 ESG 바람과 함께 엔터사 특유의 제왕적 시스템도 변화의 갈림길에 섰다. 이들의 지배구조와 히스토리를 더벨이 면밀히 들여다본다.

"곡만 팔지 않을래?"(이수만)

“안 팔아요!”(박진영)

잘 알려진 일화다. JYP엔터테인먼트를 세운 박진영 이사는 과거 SM엔터테인먼트 오디션을 봤다가 퇴짜를 맞았다. 당시 곡만 달라는 이수만 SM 총괄 프로듀서의 제안을 거절하고는 결국 가수로 데뷔했다.

지금도 대형기획사 중에선 창립자의 음악적 색깔이나 가수로서의 정체성이 가장 뚜렷하게 드러나는 곳으로 꼽힌다. 아이러니한 것은 강한 음악적 영향력과 달리 회사에 대한 지배력 유지에 부침이 많았다는 점이다. 현재 지분율은 15%대로 자사주를 합치면 탄탄한 오너십을 확보했지만 쉽게 얻어진 결과는 아니었다.

◇실패로 끝난 다음과의 동맹, 최대주주 위치 '흔들'

JYP엔터는 박진영 이사가 1997년 설립한 태홍기획에서 출발했다. SM이 미국 모타운(Motown)과 비슷한 아티스트 육성체계를 국내에서 가장 먼저 만들어냈다면, JYP엔터는 음악 스타일에서 모타운을 닮아 있다. '모타운 사운드'를 동경하며 성장한 박 이사의 영향이다. 가수 박지윤씨와 g.o.d를 연달아 성공시킨 그는 2001년 사명을 JYP엔터로 바꿨다.

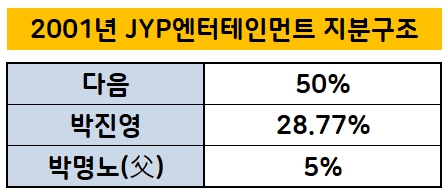

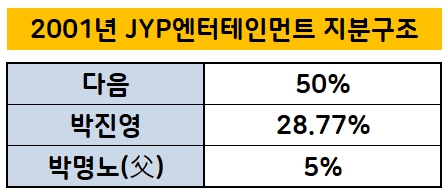

지배력 약화의 발단이 된 것도 이 시기다. 박 이사의 대학 선배인 이재웅 전 옛 다음커뮤니케션 사장이 협력을 제안했다. IT와 엔터사업의 결합을 꾀하던 박 이사와 뜻이 맞았다. 다음은 2001년 8월 JYP엔터에 35억원을 출자해 지분 50%를 사들였다. 이때 박 이사의 지분율은 28.77%, 아버지가 가진 지분과 합쳐도 33.77%에 불과했다. 신사업 진출을 위해 최대주주에서 내려온 셈이다.

그러나 다음과의 협력은 별다른 성과를 보지 못하고 실패로 끝났다. 최대주주 자리를 내준 뒤로 지배력 유지를 위한 박 이사의 고생도 상당했던 것으로 알려졌다. 결국 다음은 2006년 2월 비핵심사업을 매각하면서 JYP엔터와 결별했다.

다음의 엑시트 방식은 유상감자였다. 박 이사는 감자대금 지급을 위해 전환사채(CB)를 발행했는데 SK텔레콤이 투자한 펀드 'SK-PVC1호'가 CB 매입을 통해 JYP엔터의 지분 29.02%, 미디어코프(옛 영진닷컴)가 20.98%를 획득했다. 당시 박 이사가 32.18%의 지분율로 최대주주 지위를 되찾긴 했으나 2대주주인 SK텔레콤의 존재는 위협적이었다.

◇코스닥 입성, 주도권 되찾기 전초전

게다가 2000년대 후반 JYP엔터는 가수 비의 계약만료, 원더걸스의 미국 진출 실패로 침체에 빠져있었다. 변환점이 필요했다. 박 이사는 우회상장을 통한 주식시장 입성을 노렸다. 2010년 12월 코스닥 상장사인 제이튠엔터테인먼트를 전격 인수했다. 박 이사가 직접 지분 6.1%를 취득, JYP엔터가 따로 10.9%를 사들여 최대주주에 등극했다.

동시에 JYP엔터는 사명을 ㈜JYP로 변경하고 이듬해인 2011년 제이튠엔터의 사명을 JYP엔터테인먼트로 바꿨다. ‘JYP엔터’의 이름으로 우회상장에 성공한 셈이다. 2012년에는 자금수혈을 위해 신주인수권부사채(BW)를 발행했다. 문제는 외부자금 유입으로 지분 희석이 불가피했다는 점이다.

박 이사는 이를 막기 위해 FI들과 추가적인 거래에 나섰다. FI의 신주인수권 일부를 따로 매입했는데 1억2000만원을 주고 총 30억원어치의 신주인수권을 사왔다. 권리행사시 정해진 조건에 신주 취득할 수 있는 만큼 지배력 안전망을 확보하기 위한 움직임이었다.

그러나 박 이사가 주도권을 잡기 어려운 분위기는 여전했다. 2012년 초 JYP엔터(옛 제이튠엔터테인먼트)와 ㈜JYP의 합병을 추진했으나 SK텔레콤의 지분을 넘겨받은 옛 로엔엔터테인먼트(당시 25.45%)가 이를 보류시켰다. 이 시기 박 이사는 “내가 우리 회사 1대 주주인데 투자를 새로 받을 때마다 지분이 안 깎이려고 사옥을 담보로 대출 받아 주식을 산다”고 말하기도 했다.

◇회사 합병, 신주인수권 통한 지배력 회복

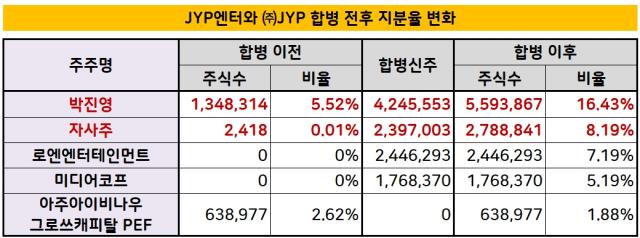

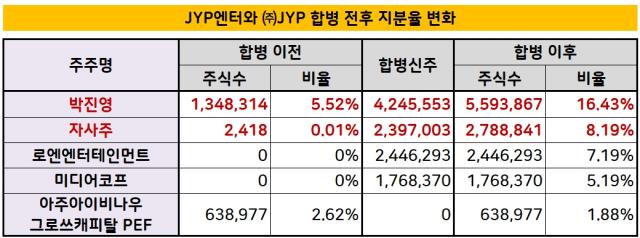

결국 다음해 로엔엔터가 사모펀드에 매각되고 나서야 합병에 시동이 걸릴 수 있었다. 2013년 10월 JYP엔터는 ㈜JYP를 흡수합병했다. 박 이사는㈜JYP의 최대주주(44.17%)였던 만큼 이 과정에서 합병 대가로 약 424만주의 신주를 손에 넣었다.

덕분에 2011년 6.14%에 불과했던 박 이사의 지분은 16.89%로 늘고, 2018년에는 신주인수권 행사로 다시 17.8%까지 증가했다. 행사 평가차익으로는 약 190억원을 챙겼다. 여기에 ㈜JYP도 JYP엔터 주주였기 때문에 자기주식이 생겼다. 합병 과정에서 발생한 자기주식만 278만6423주, 전체 발행주식의 8%가 넘는 규모였다.

결과적으로 박 이사는 우회상장으로 자본시장에서 자금을 조달할 길을 열었을 뿐 아니라 'BW 발행-신주인수권 행사'의 연쇄 실행을 통해 지분율 수성에도 성공한 셈이다.

지분율 유지에 애쓰던 박 이사는 최근 두나무에 지분 2.5%를 매각하며 태세를 전환했다. NFT 사업을 하는 JV(조인트벤처)를 만들기 위해서다. 현재 JV 설립은 무산됐지만 다른 협업 기회를 계속 모색하겠다는 설명이다. 이제 지배력이 흔들릴 위험은 없다고 보고 신사업 진출에 무게를 싫은 것으로 보인다. 박 이사의 지분율은 작년 말 기준으로 15.22%다. 2021년 18%대까지 올랐다가 다시 줄었지만 자사주(6.76%)를 합치면 실질 지분율은 20%수준이다.

“안 팔아요!”(박진영)

잘 알려진 일화다. JYP엔터테인먼트를 세운 박진영 이사는 과거 SM엔터테인먼트 오디션을 봤다가 퇴짜를 맞았다. 당시 곡만 달라는 이수만 SM 총괄 프로듀서의 제안을 거절하고는 결국 가수로 데뷔했다.

지금도 대형기획사 중에선 창립자의 음악적 색깔이나 가수로서의 정체성이 가장 뚜렷하게 드러나는 곳으로 꼽힌다. 아이러니한 것은 강한 음악적 영향력과 달리 회사에 대한 지배력 유지에 부침이 많았다는 점이다. 현재 지분율은 15%대로 자사주를 합치면 탄탄한 오너십을 확보했지만 쉽게 얻어진 결과는 아니었다.

◇실패로 끝난 다음과의 동맹, 최대주주 위치 '흔들'

JYP엔터는 박진영 이사가 1997년 설립한 태홍기획에서 출발했다. SM이 미국 모타운(Motown)과 비슷한 아티스트 육성체계를 국내에서 가장 먼저 만들어냈다면, JYP엔터는 음악 스타일에서 모타운을 닮아 있다. '모타운 사운드'를 동경하며 성장한 박 이사의 영향이다. 가수 박지윤씨와 g.o.d를 연달아 성공시킨 그는 2001년 사명을 JYP엔터로 바꿨다.

지배력 약화의 발단이 된 것도 이 시기다. 박 이사의 대학 선배인 이재웅 전 옛 다음커뮤니케션 사장이 협력을 제안했다. IT와 엔터사업의 결합을 꾀하던 박 이사와 뜻이 맞았다. 다음은 2001년 8월 JYP엔터에 35억원을 출자해 지분 50%를 사들였다. 이때 박 이사의 지분율은 28.77%, 아버지가 가진 지분과 합쳐도 33.77%에 불과했다. 신사업 진출을 위해 최대주주에서 내려온 셈이다.

그러나 다음과의 협력은 별다른 성과를 보지 못하고 실패로 끝났다. 최대주주 자리를 내준 뒤로 지배력 유지를 위한 박 이사의 고생도 상당했던 것으로 알려졌다. 결국 다음은 2006년 2월 비핵심사업을 매각하면서 JYP엔터와 결별했다.

다음의 엑시트 방식은 유상감자였다. 박 이사는 감자대금 지급을 위해 전환사채(CB)를 발행했는데 SK텔레콤이 투자한 펀드 'SK-PVC1호'가 CB 매입을 통해 JYP엔터의 지분 29.02%, 미디어코프(옛 영진닷컴)가 20.98%를 획득했다. 당시 박 이사가 32.18%의 지분율로 최대주주 지위를 되찾긴 했으나 2대주주인 SK텔레콤의 존재는 위협적이었다.

◇코스닥 입성, 주도권 되찾기 전초전

게다가 2000년대 후반 JYP엔터는 가수 비의 계약만료, 원더걸스의 미국 진출 실패로 침체에 빠져있었다. 변환점이 필요했다. 박 이사는 우회상장을 통한 주식시장 입성을 노렸다. 2010년 12월 코스닥 상장사인 제이튠엔터테인먼트를 전격 인수했다. 박 이사가 직접 지분 6.1%를 취득, JYP엔터가 따로 10.9%를 사들여 최대주주에 등극했다.

동시에 JYP엔터는 사명을 ㈜JYP로 변경하고 이듬해인 2011년 제이튠엔터의 사명을 JYP엔터테인먼트로 바꿨다. ‘JYP엔터’의 이름으로 우회상장에 성공한 셈이다. 2012년에는 자금수혈을 위해 신주인수권부사채(BW)를 발행했다. 문제는 외부자금 유입으로 지분 희석이 불가피했다는 점이다.

박 이사는 이를 막기 위해 FI들과 추가적인 거래에 나섰다. FI의 신주인수권 일부를 따로 매입했는데 1억2000만원을 주고 총 30억원어치의 신주인수권을 사왔다. 권리행사시 정해진 조건에 신주 취득할 수 있는 만큼 지배력 안전망을 확보하기 위한 움직임이었다.

그러나 박 이사가 주도권을 잡기 어려운 분위기는 여전했다. 2012년 초 JYP엔터(옛 제이튠엔터테인먼트)와 ㈜JYP의 합병을 추진했으나 SK텔레콤의 지분을 넘겨받은 옛 로엔엔터테인먼트(당시 25.45%)가 이를 보류시켰다. 이 시기 박 이사는 “내가 우리 회사 1대 주주인데 투자를 새로 받을 때마다 지분이 안 깎이려고 사옥을 담보로 대출 받아 주식을 산다”고 말하기도 했다.

◇회사 합병, 신주인수권 통한 지배력 회복

결국 다음해 로엔엔터가 사모펀드에 매각되고 나서야 합병에 시동이 걸릴 수 있었다. 2013년 10월 JYP엔터는 ㈜JYP를 흡수합병했다. 박 이사는㈜JYP의 최대주주(44.17%)였던 만큼 이 과정에서 합병 대가로 약 424만주의 신주를 손에 넣었다.

덕분에 2011년 6.14%에 불과했던 박 이사의 지분은 16.89%로 늘고, 2018년에는 신주인수권 행사로 다시 17.8%까지 증가했다. 행사 평가차익으로는 약 190억원을 챙겼다. 여기에 ㈜JYP도 JYP엔터 주주였기 때문에 자기주식이 생겼다. 합병 과정에서 발생한 자기주식만 278만6423주, 전체 발행주식의 8%가 넘는 규모였다.

결과적으로 박 이사는 우회상장으로 자본시장에서 자금을 조달할 길을 열었을 뿐 아니라 'BW 발행-신주인수권 행사'의 연쇄 실행을 통해 지분율 수성에도 성공한 셈이다.

지분율 유지에 애쓰던 박 이사는 최근 두나무에 지분 2.5%를 매각하며 태세를 전환했다. NFT 사업을 하는 JV(조인트벤처)를 만들기 위해서다. 현재 JV 설립은 무산됐지만 다른 협업 기회를 계속 모색하겠다는 설명이다. 이제 지배력이 흔들릴 위험은 없다고 보고 신사업 진출에 무게를 싫은 것으로 보인다. 박 이사의 지분율은 작년 말 기준으로 15.22%다. 2021년 18%대까지 올랐다가 다시 줄었지만 자사주(6.76%)를 합치면 실질 지분율은 20%수준이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >