체력 떨어진 현대엔지니어링, 신사업 본궤도 진입 관건

④EBITDA 지표, 밸류 산정시점 대비 60% 저하…투자여력 '충분'

편집자주

건설업계에서 기업공개(IPO) 시장은 난공불락의 영역으로 여겨진다. 지난해 현대엔지니어링 공모작업이 좌절된 이후 IPO 건설사는 자취를 감추다시피 했다. 국내외 사정을 감안하면 올해 여건은 더 만만찮다. IPO 성사를 위해서는 기존 건설업 틀을 깨고 새로운 매력을 키워야 한다. 건설부동산 시장 주요 잠재 IPO 이슈어의 에쿼티 스토리와 실현 가능성을 짚어봤다.

한때 '대어'로 기대를 모았던 현대엔지니어링은 올해 재경 업무보고 서류에서 '기업공개(IPO)'라는 단어 자체를 뺐다. 상장 몸값이 지난해 공모 때보다 후퇴한 점이 일차적인 부담으로 작용했다. 업황 위축으로 본업인 건설·엔지니어링 영역에선 성장세를 도모하기 어려운 여건이 지속되고 있다.

상장을 재추진하려면 본업보다 신사업 영역에서 성장세를 먼저 입증할 필요가 있다. 보유 현금이 조단위로 풍부한 덕분에 공모 자금 없이도 신사업 투자 여력은 충분한 편이다. 신임 부사장급 CFO를 필두로 '에쿼티 스토리'를 차별화해 나가는 게 중요한 시점으로 여겨진다.

현대엔지니어링 관계자는 25일 "(올해) 실질적으로 상장을 당분간 계획하고 있지 않다"고 설명했다. SK에코플랜트와 업계 상장 주목도가 가장 높은 시공사로 뽑혔지만 상장시점을 두고 장고에 들어갔다.

당장 공모 시장에 나서기에는 상장 몸값이 떨어진 점이 문제로 지적된다. 지난해 제시한 밸류에이션 산정 방식을 적용해도 기대하는 몸값이 나오지 않았다.

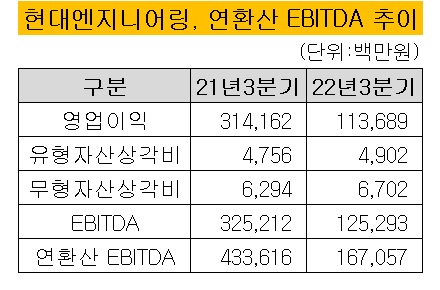

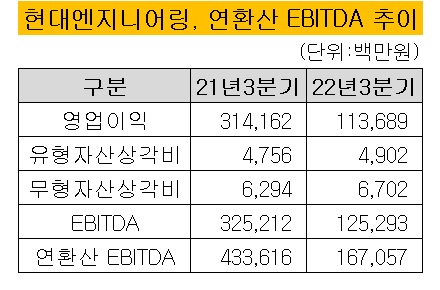

현대엔지니어링이 지난해 몸값을 높이기 위해 선택한 건 상각전영업이익(EBITDA) 기준 산정 방식이었다. 글로벌 기업의 멀티플(EV/EBITDA 배수)을 적용해 할인전 평가 시가총액 7조1000억원을 만들었다. 공모 시가총액은 4조6000억~6조원 안팎이었다.

2021년 3분기 EBITDA는 3140억원이었는데 1년만에 3분의1 토막이 났다. 지난해 같은기간 EBITDA는 1140억원으로 2000억원이 줄었다. 글로벌기업의 멀티플을 적용한다고 쳐도 실적 자체가 꺾였다는 점에서 상장 추진에 불리한 면이 있다.

현대엔지니어링의 EBITDA 지표는 2021년 상장 추진 당시만 해도 4400억원대를 찍을 정도로 고공행진했다. 2020년 대비 1000억원 이상 증가세를 보였다.

공모 시행착오와 현 실적을 감안하면 새로운 상장 전략이 불가피해보인다. 건설 '정공법'으로 승부를 내기보다 신사업을 중심으로 풀어나가는 방식이 시장 관심을 환기할 수 있을 것으로 전망된다.

IPO 실패 이후 전반적인 인적쇄신 차원에서 재경라인 수장을 새롭게 교체하기도 했다. 현대엔지니어링은 지난해말 최고재무책임자(CFO)를 현대자동차 출신 김상현 부사장으로 영입했다. 기존 안살림을 맡았던 도신규 전무는 현대차증권 재경사업부장으로 이동했다. CFO 자리에 부사장 직급을 앉힌 건 5년만이다.

공모가 무산되긴 했지만 신사업 영역에선 확장을 지속하고 있다. 현대엔지니어링은 지난해 미국의 USNC사와 캐나다 초크리버 초소형모듈원전(MMR) 실증사업 구매계약을 맺었다. 플랜트 건설에 필요한 발전 설비, 냉각 시스템, 방사능 기자재 등을 공급하고 구매 지원 서비스를 제공하기로 했다.

MMR 사업은 현대엔지니어링의 주요 신사업 중 하나다. 공모 추진 당시 MMR 발전소 건설사업이 투자 계획에 들어가 있기도 했다.

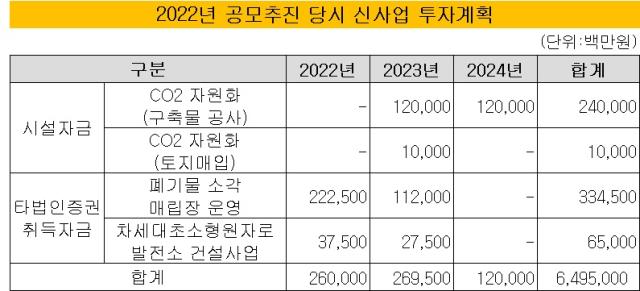

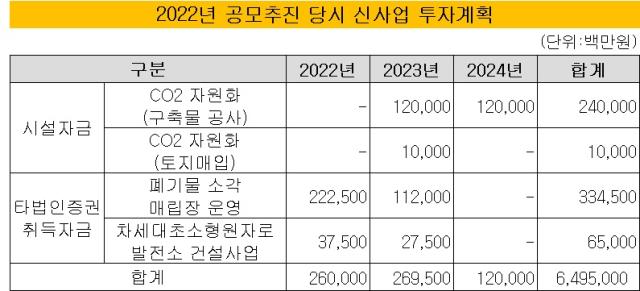

공모대로라면 올해 신사업에 2695억원이 더 투입돼야 한다. 내년에도 1200억원 투자가 예정돼 있다. 이산화탄소 자원화를 위한 시설자금을 비롯해 폐기물 소각·매립장, 차세대 초소형 원자로 발전소 건설사업 등에 투자하기 위한 목적이다.

IPO 없이도 신사업 투자 여력은 충분한 편이다. 지난해 3분기 말 연결 기준 보유현금(단기금융상품 포함)은 1조6500억원이었다. 2021년 말 2조원 수준보다는 줄었지만 여전히 높은 수준을 유지하고 있다.

신사업이 성장가도에 오를 경우 이종업종을 피어그룹으로 선정해 밸류에이션 산정에 나설 수 있다. 과거 공모당시 피어그룹이었던 설계회사(Design Firm)와 시공업체(Contractor)를 빼고 친환경·에너지 기업이 대거 편입될 여지가 있는 셈이다.

현대엔지니어링 재경라인 입장에선 SK에코플랜트의 상장 성사 여부가 중요한 가늠석이 될 전망이다. SK에코플랜트는 본연의 건설 대신 친환경·에너지로 무게 중심을 이동한 상태에서 IPO를 추진하고 있다. 현대엔지니어링 입장에서도 해당 에쿼티 스토리가 곧 IPO 방향성이 될 수 있는 상황이다.

상장을 재추진하려면 본업보다 신사업 영역에서 성장세를 먼저 입증할 필요가 있다. 보유 현금이 조단위로 풍부한 덕분에 공모 자금 없이도 신사업 투자 여력은 충분한 편이다. 신임 부사장급 CFO를 필두로 '에쿼티 스토리'를 차별화해 나가는 게 중요한 시점으로 여겨진다.

현대엔지니어링 관계자는 25일 "(올해) 실질적으로 상장을 당분간 계획하고 있지 않다"고 설명했다. SK에코플랜트와 업계 상장 주목도가 가장 높은 시공사로 뽑혔지만 상장시점을 두고 장고에 들어갔다.

당장 공모 시장에 나서기에는 상장 몸값이 떨어진 점이 문제로 지적된다. 지난해 제시한 밸류에이션 산정 방식을 적용해도 기대하는 몸값이 나오지 않았다.

현대엔지니어링이 지난해 몸값을 높이기 위해 선택한 건 상각전영업이익(EBITDA) 기준 산정 방식이었다. 글로벌 기업의 멀티플(EV/EBITDA 배수)을 적용해 할인전 평가 시가총액 7조1000억원을 만들었다. 공모 시가총액은 4조6000억~6조원 안팎이었다.

2021년 3분기 EBITDA는 3140억원이었는데 1년만에 3분의1 토막이 났다. 지난해 같은기간 EBITDA는 1140억원으로 2000억원이 줄었다. 글로벌기업의 멀티플을 적용한다고 쳐도 실적 자체가 꺾였다는 점에서 상장 추진에 불리한 면이 있다.

현대엔지니어링의 EBITDA 지표는 2021년 상장 추진 당시만 해도 4400억원대를 찍을 정도로 고공행진했다. 2020년 대비 1000억원 이상 증가세를 보였다.

공모 시행착오와 현 실적을 감안하면 새로운 상장 전략이 불가피해보인다. 건설 '정공법'으로 승부를 내기보다 신사업을 중심으로 풀어나가는 방식이 시장 관심을 환기할 수 있을 것으로 전망된다.

IPO 실패 이후 전반적인 인적쇄신 차원에서 재경라인 수장을 새롭게 교체하기도 했다. 현대엔지니어링은 지난해말 최고재무책임자(CFO)를 현대자동차 출신 김상현 부사장으로 영입했다. 기존 안살림을 맡았던 도신규 전무는 현대차증권 재경사업부장으로 이동했다. CFO 자리에 부사장 직급을 앉힌 건 5년만이다.

공모가 무산되긴 했지만 신사업 영역에선 확장을 지속하고 있다. 현대엔지니어링은 지난해 미국의 USNC사와 캐나다 초크리버 초소형모듈원전(MMR) 실증사업 구매계약을 맺었다. 플랜트 건설에 필요한 발전 설비, 냉각 시스템, 방사능 기자재 등을 공급하고 구매 지원 서비스를 제공하기로 했다.

MMR 사업은 현대엔지니어링의 주요 신사업 중 하나다. 공모 추진 당시 MMR 발전소 건설사업이 투자 계획에 들어가 있기도 했다.

공모대로라면 올해 신사업에 2695억원이 더 투입돼야 한다. 내년에도 1200억원 투자가 예정돼 있다. 이산화탄소 자원화를 위한 시설자금을 비롯해 폐기물 소각·매립장, 차세대 초소형 원자로 발전소 건설사업 등에 투자하기 위한 목적이다.

IPO 없이도 신사업 투자 여력은 충분한 편이다. 지난해 3분기 말 연결 기준 보유현금(단기금융상품 포함)은 1조6500억원이었다. 2021년 말 2조원 수준보다는 줄었지만 여전히 높은 수준을 유지하고 있다.

신사업이 성장가도에 오를 경우 이종업종을 피어그룹으로 선정해 밸류에이션 산정에 나설 수 있다. 과거 공모당시 피어그룹이었던 설계회사(Design Firm)와 시공업체(Contractor)를 빼고 친환경·에너지 기업이 대거 편입될 여지가 있는 셈이다.

현대엔지니어링 재경라인 입장에선 SK에코플랜트의 상장 성사 여부가 중요한 가늠석이 될 전망이다. SK에코플랜트는 본연의 건설 대신 친환경·에너지로 무게 중심을 이동한 상태에서 IPO를 추진하고 있다. 현대엔지니어링 입장에서도 해당 에쿼티 스토리가 곧 IPO 방향성이 될 수 있는 상황이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >