라이프자산운용이 SK㈜에 공개 주주서한을 보내 자사주 소각을 요구했다. 위기대응 능력에 대한 우려를 해소하기 위해 리스크관리 전담 임원과 리스크관리위원회를 신설할 것도 제안했다.

SK㈜는 일단 주주의 의견인 만큼 존중한다는 입장이다. SK㈜는 앞서 미국계 자산운용사인 돌턴인베스트먼트로부터 비슷한 요구를 받은 바 있어 자사주 소각을 한층 적극적으로 검토할 가능성이 제기된다. 다만 리스크관리위원회의 경우 이미 내부적으로 리스크를 최소화하는 시스템을 갖추고 있다는 설명이다.

◇이미 1800만주 넘게 보유한 자사주...소각은 언제?

장동현 SK㈜ 대표이사 부회장은 지난해 SK㈜ 주가를 2025년 200만원까지 끌어올리겠다는 목표를 제시했다. 올 들어선 주가를 부양하기 위해 파격적인 정책을 내놨다. 2025년까지 매년 시가총액의 1%에 해당하는 규모의 자사주를 매입한다는 내용이다.

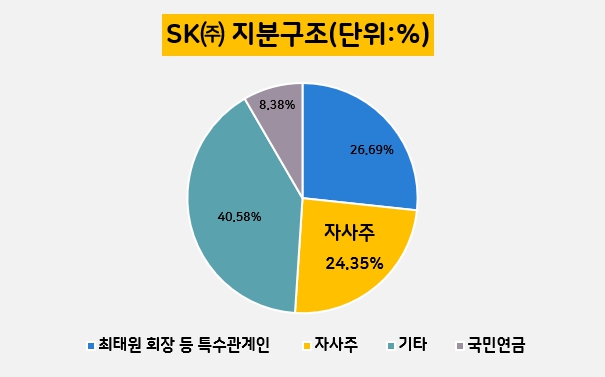

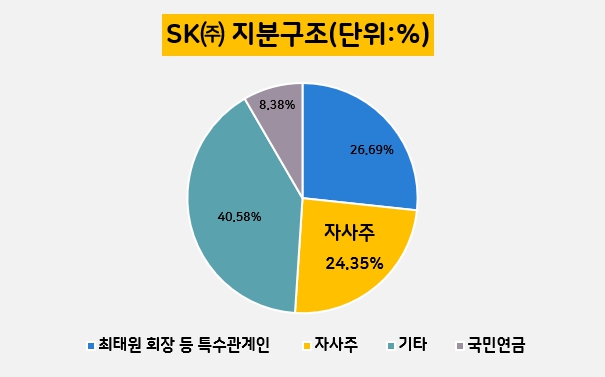

SK㈜는 이미 많은 자사주를 보유하고 있다. 지난해 말 기준 1806만주(지분율 24.4%)에 이른다. 2018년까지만 해도 1456만주 수준이었으나 2019년 말 주주가치 제고를 목적으로 352만주를 추가로 취득했다. 그 뒤 임직원 보상 등을 위해 극소수 지분을 처분한 것 외에는 그대로 보유하고 있다.

SK㈜의 현재 시총(28일 기준 20조원)으로 계산하면 1%에 해당하는 금액은 2000억원 정도다. 주식 수로는 74만주 수준이다. 74만주가 더해진다고 하더라고 현재 보유하고 있는 자사주에 유의미한 영향을 미치지는 않는다. 그만큼 이미 보유하고 있는 자사주가 많다는 의미다.

이번에 라이프자산운용이 자사주 매입이 아닌 '소각'을 전면에 내세운 이유도 여기에서 찾을 수 있다. 자사주를 추가로 매입한다 하더라도 소각하지 않고 계속 보유하고만 있다면 주가 상승까지 이어지지 않을 것이란 점을 지적한 것으로 풀이된다.

자사주 소각은 주주환원정책의 꽃이다. 자사주를 소각하면 발행 주식 수 자체가 감소해 주당 가치가 상승한다. 그러나 국내 기업들은 자사주 소각을 꺼리는 많다.

기업들이 자사주를 활용할 수 있는 방법이 많기 때문이다. 경영권 공격이 있을 땐 의결권을 되살려 경영권 방어에 활용할 수 있다. 지분 교환을 통한 투자나 임직원 보상에도 사용할 수 있다. 국내 기업들의 자사주 매입 발표가 주가 상승으로 바로 이어지지 않는 이유도 자사주 매입 이후 이를 어떻게 활용할지 주주들이 명확하게 알기 어렵기 때문이다.

물론 SK㈜는 자사주 소각도 검토한다는 입장이다. 이성형 SK㈜ 재무부문장(CFO)는 주총에서 자사주 매입 계획을 밝히며 "자사주 소각도 주주환원의 한 옵션으로 고려할 예정"이라고 말했다.

◇리스크관리위원회 필요성은 글쎄?

라이프자산운용은 SK㈜에 리스크관리 전담 임원, CRO(Chief Risk Management Officer)를 선임하고 리스크관리위원회를 신설할 것도 제안했다. SK㈜가 짧은 기간에 사업 포트폴리오를 대대적으로 전환해 위기대응 능력에 대한 우려가 있다는 것이다.

SK㈜는 2015년부터 투자형 지주회사를 표방했다. 그 뒤 최근까지 매년 1조원가량을 미래 먹거리에 투자해왔다. 지난해부터는 아예 투자 전문회사를 표방하고 더욱 적극적으로 투자에 나서고 있다.

투자 규모가 점차 확대되고 있는 만큼 리스크관리 역량을 강화해야 한다는 라이프자산운용의 지적은 일리가 있다. 특히 투자처가 다변화하면서 국제 정세나 각국의 규제 등 예측이 어려운 리스크를 사전에 검토해야할 필요성 역시 높아졌다.

실제 최근 들어 CRO를 선임하는 기업들이 하나둘 늘어나고 있다. CRO는 운용 업무를 수행할 때 발생하는 리스크를 점검하고 관리하는 책임자다. 금융권에서는 CRO가 주요 보직 중 하나로 자리잡은 지 오래다. 이들은 대표이사(CEO)나 최고재무책임자(CFO)에 버금가는 CRO를 정점으로 독립적이고 전문화된 리스크관리 조직을 꾸리고 있다.

SK㈜에는 CRO처럼 리스크관리만 전담하는 임원은 없다. 리스크관리위원회 역시 따로 두지 않고 있다.

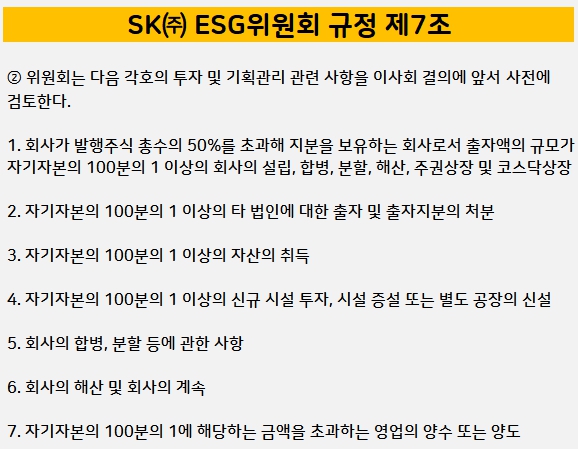

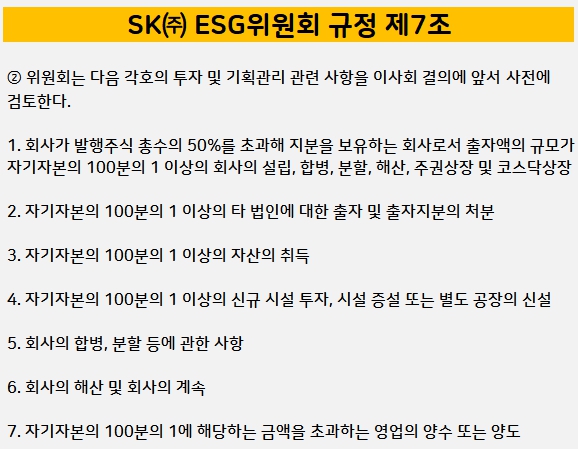

그러나 실제 투자가 이뤄지기까지 여러 단계를 거쳐야 한다. 통상 2~3단계의 투자심의위원회를 거친다. 투자 규모가 크면 자체 기준에 따라 이사회 산하 ESG위원회에서 다시 투자 안건을 심의하고 마지막으로 이사회 결의까지 거친다.

SK㈜는 지난해 이사회 산하에 ESG위원회를 신설했다. 이사회 9명 가운데 6명이 ESG위원회 소속으로 다른 주요 기업들과 비교해도 ESG위원회 규모가 큰 편이다. 특히 기존 거버넌스위원회에서 맡던 투자 안건 검토 기능이 ESG위원회로 이관됐다. 단순 ESG 활동을 넘어 기업의 모든 의사결정 과정에 ESG 관점을 적용한다는 취지에서다.

자기자본 100분의 1 이상의 법인에 대한 출자 및 지분의 처분, 자기자본 100분의 1 이상 규모의 자산 취득, 신규 시설 투자 및 증설 등을 모두 사전에 ESG위원회에서 검토하도록 규정에 명시해뒀다. 지난해 사업보고서를 살펴보면 ESG위원회 신설 이후 11개월 동안 10건 이상의 투자 안건이 심의 및 검토됐다.

SK㈜ 관계자는 "현재 리스크관리를 전담하는 임원이나 CRO, 리스크관리위원회는 없지만 투자 과정에서 여러 단계를 거치면서 시스템적으로 리스크를 최소한으로 줄이기 위해 노력하고 있다"고 말했다.

SK㈜는 일단 주주의 의견인 만큼 존중한다는 입장이다. SK㈜는 앞서 미국계 자산운용사인 돌턴인베스트먼트로부터 비슷한 요구를 받은 바 있어 자사주 소각을 한층 적극적으로 검토할 가능성이 제기된다. 다만 리스크관리위원회의 경우 이미 내부적으로 리스크를 최소화하는 시스템을 갖추고 있다는 설명이다.

◇이미 1800만주 넘게 보유한 자사주...소각은 언제?

장동현 SK㈜ 대표이사 부회장은 지난해 SK㈜ 주가를 2025년 200만원까지 끌어올리겠다는 목표를 제시했다. 올 들어선 주가를 부양하기 위해 파격적인 정책을 내놨다. 2025년까지 매년 시가총액의 1%에 해당하는 규모의 자사주를 매입한다는 내용이다.

SK㈜는 이미 많은 자사주를 보유하고 있다. 지난해 말 기준 1806만주(지분율 24.4%)에 이른다. 2018년까지만 해도 1456만주 수준이었으나 2019년 말 주주가치 제고를 목적으로 352만주를 추가로 취득했다. 그 뒤 임직원 보상 등을 위해 극소수 지분을 처분한 것 외에는 그대로 보유하고 있다.

SK㈜의 현재 시총(28일 기준 20조원)으로 계산하면 1%에 해당하는 금액은 2000억원 정도다. 주식 수로는 74만주 수준이다. 74만주가 더해진다고 하더라고 현재 보유하고 있는 자사주에 유의미한 영향을 미치지는 않는다. 그만큼 이미 보유하고 있는 자사주가 많다는 의미다.

이번에 라이프자산운용이 자사주 매입이 아닌 '소각'을 전면에 내세운 이유도 여기에서 찾을 수 있다. 자사주를 추가로 매입한다 하더라도 소각하지 않고 계속 보유하고만 있다면 주가 상승까지 이어지지 않을 것이란 점을 지적한 것으로 풀이된다.

자사주 소각은 주주환원정책의 꽃이다. 자사주를 소각하면 발행 주식 수 자체가 감소해 주당 가치가 상승한다. 그러나 국내 기업들은 자사주 소각을 꺼리는 많다.

기업들이 자사주를 활용할 수 있는 방법이 많기 때문이다. 경영권 공격이 있을 땐 의결권을 되살려 경영권 방어에 활용할 수 있다. 지분 교환을 통한 투자나 임직원 보상에도 사용할 수 있다. 국내 기업들의 자사주 매입 발표가 주가 상승으로 바로 이어지지 않는 이유도 자사주 매입 이후 이를 어떻게 활용할지 주주들이 명확하게 알기 어렵기 때문이다.

물론 SK㈜는 자사주 소각도 검토한다는 입장이다. 이성형 SK㈜ 재무부문장(CFO)는 주총에서 자사주 매입 계획을 밝히며 "자사주 소각도 주주환원의 한 옵션으로 고려할 예정"이라고 말했다.

◇리스크관리위원회 필요성은 글쎄?

라이프자산운용은 SK㈜에 리스크관리 전담 임원, CRO(Chief Risk Management Officer)를 선임하고 리스크관리위원회를 신설할 것도 제안했다. SK㈜가 짧은 기간에 사업 포트폴리오를 대대적으로 전환해 위기대응 능력에 대한 우려가 있다는 것이다.

SK㈜는 2015년부터 투자형 지주회사를 표방했다. 그 뒤 최근까지 매년 1조원가량을 미래 먹거리에 투자해왔다. 지난해부터는 아예 투자 전문회사를 표방하고 더욱 적극적으로 투자에 나서고 있다.

투자 규모가 점차 확대되고 있는 만큼 리스크관리 역량을 강화해야 한다는 라이프자산운용의 지적은 일리가 있다. 특히 투자처가 다변화하면서 국제 정세나 각국의 규제 등 예측이 어려운 리스크를 사전에 검토해야할 필요성 역시 높아졌다.

실제 최근 들어 CRO를 선임하는 기업들이 하나둘 늘어나고 있다. CRO는 운용 업무를 수행할 때 발생하는 리스크를 점검하고 관리하는 책임자다. 금융권에서는 CRO가 주요 보직 중 하나로 자리잡은 지 오래다. 이들은 대표이사(CEO)나 최고재무책임자(CFO)에 버금가는 CRO를 정점으로 독립적이고 전문화된 리스크관리 조직을 꾸리고 있다.

SK㈜에는 CRO처럼 리스크관리만 전담하는 임원은 없다. 리스크관리위원회 역시 따로 두지 않고 있다.

그러나 실제 투자가 이뤄지기까지 여러 단계를 거쳐야 한다. 통상 2~3단계의 투자심의위원회를 거친다. 투자 규모가 크면 자체 기준에 따라 이사회 산하 ESG위원회에서 다시 투자 안건을 심의하고 마지막으로 이사회 결의까지 거친다.

SK㈜는 지난해 이사회 산하에 ESG위원회를 신설했다. 이사회 9명 가운데 6명이 ESG위원회 소속으로 다른 주요 기업들과 비교해도 ESG위원회 규모가 큰 편이다. 특히 기존 거버넌스위원회에서 맡던 투자 안건 검토 기능이 ESG위원회로 이관됐다. 단순 ESG 활동을 넘어 기업의 모든 의사결정 과정에 ESG 관점을 적용한다는 취지에서다.

자기자본 100분의 1 이상의 법인에 대한 출자 및 지분의 처분, 자기자본 100분의 1 이상 규모의 자산 취득, 신규 시설 투자 및 증설 등을 모두 사전에 ESG위원회에서 검토하도록 규정에 명시해뒀다. 지난해 사업보고서를 살펴보면 ESG위원회 신설 이후 11개월 동안 10건 이상의 투자 안건이 심의 및 검토됐다.

SK㈜ 관계자는 "현재 리스크관리를 전담하는 임원이나 CRO, 리스크관리위원회는 없지만 투자 과정에서 여러 단계를 거치면서 시스템적으로 리스크를 최소한으로 줄이기 위해 노력하고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >