'페트라온 합병' 티움바이오, 법차손 해소…"이젠 R&D"

매출 기반 확보, 혈우병 치료제 등 핵심 파이프라인 기술이전 성과 집중

티움바이오가 페트라온과 소규모 합병을 결정하며 법인세차감전계속사업손실(법차손) 요건에 의한 관리종목 지정 리스크를 해소했다. 작년 말 전환사채 발행 등 조달로 자본금을 확충한 데 이어 합병을 통해 법차손 비율을 안정적인 수준까지 끌어내렸다.

페트라온이 벌어들이던 연간 40억원 상당의 매출도 확보하게 됐다. 주요 파이프라인의 R&D(연구개발)에만 전력투구할 수 있는 체력을 마련한 셈이다. 매출 기반을 바탕으로 혈우병 치료제 등의 본임상과 기술이전 성과에 집중한다.

◇자기자본 확충 효과, 관리종목 지정 우려 불식

티움바이오는 최근 천연화장품 주문자상표부착생산(OEM) 기업 페트라온과 소규모합병을 결정했다. 페트라온 주주들은 보유주식 1주당 티움바이오 보통주 5.747주를 교부받는다. 합병기일은 12월 27일로 합병가액은 기준시가 대비 20% 할증한 7500원이다.

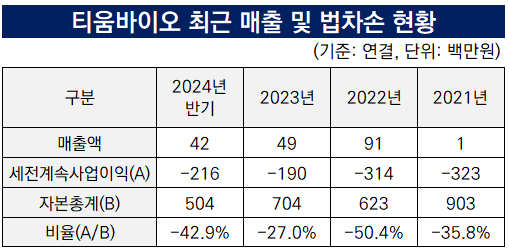

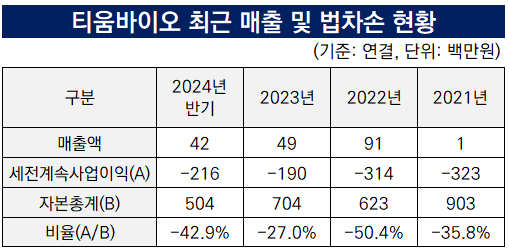

이번 합병으로 법차손으로 인한 관리종목 지정 우려를 불식시켰다. 티움바이오의 올해 반기 기준 법차손은 216억원으로 자기자본의 42.9%였다. 코스닥 상장 기업은 최근 3년간 법차손이 자기자본의 50%를 2회 이상 초과하면 관리종목으로 지정된다.

단 기술특례상장한 기업은 일정 기간 관리종목 지정유예가 적용된다. 2019년 11월 기술특례상장한 티움바이오는 신규상장일이 속하는 연도 외 3년간 법차손 발생연도에서 제외된다. 올해가 관리종목 지정에 있어 당락을 좌우하는 중요한 분기점이었다.

합병교부금이 없는 신주 발행 형태의 합병이라는 점에 주목된다. 현금 유출 없이 50억원 규모의 신주를 발행을 통해 자본금을 조달할 수 있었다. 합병이 완료되면 분모에 해당하는 자본총계가 늘어나 법차손 비율이 줄어들게 된다.

페트라온은 2021년 설립한 호텔 어메니티 및 천연화장품 OEM/주문자개발생산(ODM) 기업이다. 호텔 및 리조트를 운영하는 아난티, 친환경 뷰티 브랜드 톤28 등이 주요 고객사다. 작년 매출은 44억원, EBITDA(상각 전 영업이익)은 4억6000만원을 기록했다.

◇연구개발 속도, 반감기 개선 혈우병 치료제 'TU7710' 주목

티움바이오의 작년 매출은 49억원이다. 자회사 프로티움사이언스에서 발생하는 공정개발 및 단백질 분석서비스 매출이 연결재무제표에 반영되고 있다. 올해 반기 기준 관련 매출은 42억원으로 전년 대비 258% 상승했다.

합병 후에는 연간 100억원대 연결 매출을 확보할 것으로 기대된다. 페트라온의 매출 추가로 연구개발에만 매진할 재무적 기반을 마련했다. 현재 핵심 파이프라인은 중화항체를 보유한 혈우병 환자를 위한 우회인자 치료제 'TU7710'로 임상 1상을 진행 중이다.

활성형 응고 7인자의 지속형 제품으로 기존 제품의 단점을 개선했다. 기존 치료제인 노보노디스크의 '노보세븐'보다 반감기를 5~7배까지 늘려 환자의 편의를 증진했다. 올해 6월에는 임상 1a상에서 약효의 장기지속이 가능하다는 중간결과를 확인했다.

이 외에도 TGF-β(형질전환성장인자) 및 VEGF(혈관내피생성인자)를 동시에 억제하는 경구용 면역항암제 'TU2218'이 있다. 키트루다와 같은 면역관문저해제와 사용될 때 항암 치료효과를 높일 수 있는 신약이다. 키트루다와 병용투여 임상 2a상을 진행 중이다.

자궁내막증 및 자궁근종을 타깃하는 GnRH길항제 TU2670은 유럽 임상 2상을 진행 중이다. 국내에서는 2019년 대원제약, 중국에서는 2022년 한소제약에 중국 지역 권리를 1억7000만달러(약 2270억원)에 이전한 후보물질이다.

티움바이오 관계자는 "합병 과정에서 50억원 규모 신주를 발행하며 자본금이 늘어난다다"며 "법차손 분모가 커지면서 관리종목 지정 리스크도 해소하는 셈"이라고 말했다.

페트라온이 벌어들이던 연간 40억원 상당의 매출도 확보하게 됐다. 주요 파이프라인의 R&D(연구개발)에만 전력투구할 수 있는 체력을 마련한 셈이다. 매출 기반을 바탕으로 혈우병 치료제 등의 본임상과 기술이전 성과에 집중한다.

◇자기자본 확충 효과, 관리종목 지정 우려 불식

티움바이오는 최근 천연화장품 주문자상표부착생산(OEM) 기업 페트라온과 소규모합병을 결정했다. 페트라온 주주들은 보유주식 1주당 티움바이오 보통주 5.747주를 교부받는다. 합병기일은 12월 27일로 합병가액은 기준시가 대비 20% 할증한 7500원이다.

이번 합병으로 법차손으로 인한 관리종목 지정 우려를 불식시켰다. 티움바이오의 올해 반기 기준 법차손은 216억원으로 자기자본의 42.9%였다. 코스닥 상장 기업은 최근 3년간 법차손이 자기자본의 50%를 2회 이상 초과하면 관리종목으로 지정된다.

단 기술특례상장한 기업은 일정 기간 관리종목 지정유예가 적용된다. 2019년 11월 기술특례상장한 티움바이오는 신규상장일이 속하는 연도 외 3년간 법차손 발생연도에서 제외된다. 올해가 관리종목 지정에 있어 당락을 좌우하는 중요한 분기점이었다.

합병교부금이 없는 신주 발행 형태의 합병이라는 점에 주목된다. 현금 유출 없이 50억원 규모의 신주를 발행을 통해 자본금을 조달할 수 있었다. 합병이 완료되면 분모에 해당하는 자본총계가 늘어나 법차손 비율이 줄어들게 된다.

페트라온은 2021년 설립한 호텔 어메니티 및 천연화장품 OEM/주문자개발생산(ODM) 기업이다. 호텔 및 리조트를 운영하는 아난티, 친환경 뷰티 브랜드 톤28 등이 주요 고객사다. 작년 매출은 44억원, EBITDA(상각 전 영업이익)은 4억6000만원을 기록했다.

◇연구개발 속도, 반감기 개선 혈우병 치료제 'TU7710' 주목

티움바이오의 작년 매출은 49억원이다. 자회사 프로티움사이언스에서 발생하는 공정개발 및 단백질 분석서비스 매출이 연결재무제표에 반영되고 있다. 올해 반기 기준 관련 매출은 42억원으로 전년 대비 258% 상승했다.

합병 후에는 연간 100억원대 연결 매출을 확보할 것으로 기대된다. 페트라온의 매출 추가로 연구개발에만 매진할 재무적 기반을 마련했다. 현재 핵심 파이프라인은 중화항체를 보유한 혈우병 환자를 위한 우회인자 치료제 'TU7710'로 임상 1상을 진행 중이다.

활성형 응고 7인자의 지속형 제품으로 기존 제품의 단점을 개선했다. 기존 치료제인 노보노디스크의 '노보세븐'보다 반감기를 5~7배까지 늘려 환자의 편의를 증진했다. 올해 6월에는 임상 1a상에서 약효의 장기지속이 가능하다는 중간결과를 확인했다.

이 외에도 TGF-β(형질전환성장인자) 및 VEGF(혈관내피생성인자)를 동시에 억제하는 경구용 면역항암제 'TU2218'이 있다. 키트루다와 같은 면역관문저해제와 사용될 때 항암 치료효과를 높일 수 있는 신약이다. 키트루다와 병용투여 임상 2a상을 진행 중이다.

자궁내막증 및 자궁근종을 타깃하는 GnRH길항제 TU2670은 유럽 임상 2상을 진행 중이다. 국내에서는 2019년 대원제약, 중국에서는 2022년 한소제약에 중국 지역 권리를 1억7000만달러(약 2270억원)에 이전한 후보물질이다.

티움바이오 관계자는 "합병 과정에서 50억원 규모 신주를 발행하며 자본금이 늘어난다다"며 "법차손 분모가 커지면서 관리종목 지정 리스크도 해소하는 셈"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >