편집자주

전환사채(CB)는 야누스와 같다. 주식과 채권의 특징을 모두 갖고 있기 때문이다. 따라서 기업의 지배구조와 재무구조에 동시에 영향을 미칠 수 있다. CB 발행 기업들이 시장에서 많은 관심과 주목을 받는 이유다. 주가가 급변하는 상황에서는 더 큰 경영 변수가 된다. 롤러코스터 장세 속에서 변화에 직면한 기업들을 살펴보고, 그 파급 효과와 후폭풍을 면밀히 살펴보고자 한다.

상반기 호실적을 달성한 코스닥 상장기업 드래곤플라이가 전환사채(CB) 발행에 나섰다. 퍼블리싱 신작 게임의 마케팅을 강화하기 위해 자금을 사용할 예정이다.

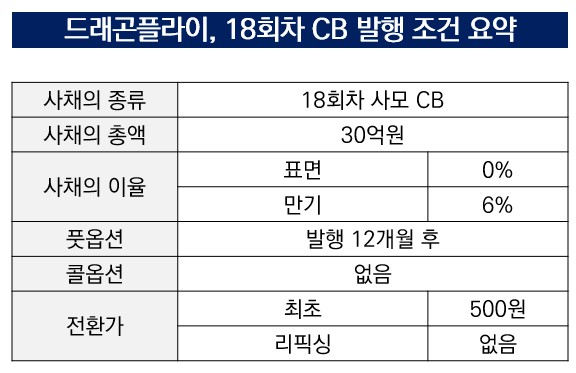

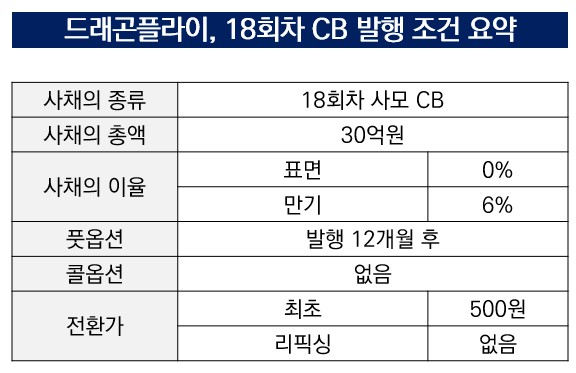

드래곤플라이는 지난 28일 30억원 규모의 18회차 CB를 발행했다. CB의 전환청구기간은 1년 후인 내년 8월28일부터 2027년 7월28일까지다. 전환에 따라 발행할 주식 수는 600만주다. 발행 주식 총수 대비 7.96%다. 최대주주인 비에프랩스의 지분율은 14.5%로 이번 물량이 모두 주식으로 전환되면 2대주주에 오를 수 있는 주식 수다.

이번 CB는 처음 발행을 결정했을 때와 달리 세부적인 조건이 변경됐다. 투자자는 원오원인베스트투자조합1호에서 에이치피앤케이 인베스트먼트로 바뀌었다. 드래곤플라이가 투자자 물색 끝에 인수인을 변경한 것으로 풀이된다.

이번 CB 발행으로 30억원을 조달했다. 처음 발행 목표 금액보다 20억원 감소했다. 이자율은 표면·만기 각 1%에서 0%·6%로 변경됐다. 최근 CB 조달 시장이 경색된 가운데 투자자 발행 우위 조건으로 평가되고 있다. CB에는 조기상환청구(풋옵션) 계약이 포함돼 있다. 1차 조기상환일은 2025년 8월28일이다.

다만 발행사에 일부 유리한 조건도 포함됐다. 드래곤플라이는 투자자와 협의를 거쳐 1년 이내에 사채를 상환할 수 있도록 계약 내용에 넣었다. 이때 조기상환수수료는 사채 액면 금액의 3%로 설정됐다. 사채 전액을 1년 이내에 조기상환하면 별도 조기상환수익률 지급 없이 9000만원을 지급하면 된다.

이번 CB로 조달한 30억원 전액은 신규게임 개발·마케팅을 비롯한 운영자금으로 집행될 예정이다.

드래곤플라이는 지난 29일 최모바일 태그 역할수행게임(RPG) '어비스메이트'를 론칭했다. 게임업계에서 신작 지적재산권(IP)의 경우 초반 마케팅을 통한 흥행 몰이가 중요한 과제로 평가된다. 출시 초반 마케팅·홍보 역량을 결집해 유저의 이목을 사로잡는 게 관건이다.

어비스메이트는 전사 역량을 결집한 하반기 기대작으로 펀크루(FUNCREW)가 개발하고 드래곤플라이가 서비스하고 있다. 사전예약자 100만명을 돌파하며 예열을 마쳤다.

드래곤플라이가 꼽은 올해 사업 전략 중 하나는 퍼블리싱 역량 강화다. 어비스메이트처럼 우수한 외부 게임을 선별해 유통하면서 매출 증대를 꾀하고 있다. 핵심 IP 중 하나이자 개발작인 스페셜포스 이외에 캐시카우를 추가로 확보하기 위한 전략으로 풀이된다.

상반기 퍼블리싱 게임이 효자 노릇을 하며 외형 확대를 이끈 경험이 있다. 반기 연결기준 매출은 167억원으로 지난해 동기보다 263% 증가했다. 적자는 지속됐으나 규모를 26% 줄이는데 성공했다.

지난해 11월 출시된 대규모다중접속역할수행게임(MMORPG) 콜오브가오스가 올해 반기 실적을 책임졌다. 엔트런스가 개발해 드래곤플라이가 퍼블리싱했다.

드래곤플라이 관계자는 "하반기 불필요한 비용을 절감하고 신규 게임을 출시해 손실 규모를 줄이겠다"며 "신규 게임 흥행에 따라 흑자전환을 기대하고 있다"고 말했다.

드래곤플라이는 지난 28일 30억원 규모의 18회차 CB를 발행했다. CB의 전환청구기간은 1년 후인 내년 8월28일부터 2027년 7월28일까지다. 전환에 따라 발행할 주식 수는 600만주다. 발행 주식 총수 대비 7.96%다. 최대주주인 비에프랩스의 지분율은 14.5%로 이번 물량이 모두 주식으로 전환되면 2대주주에 오를 수 있는 주식 수다.

이번 CB는 처음 발행을 결정했을 때와 달리 세부적인 조건이 변경됐다. 투자자는 원오원인베스트투자조합1호에서 에이치피앤케이 인베스트먼트로 바뀌었다. 드래곤플라이가 투자자 물색 끝에 인수인을 변경한 것으로 풀이된다.

이번 CB 발행으로 30억원을 조달했다. 처음 발행 목표 금액보다 20억원 감소했다. 이자율은 표면·만기 각 1%에서 0%·6%로 변경됐다. 최근 CB 조달 시장이 경색된 가운데 투자자 발행 우위 조건으로 평가되고 있다. CB에는 조기상환청구(풋옵션) 계약이 포함돼 있다. 1차 조기상환일은 2025년 8월28일이다.

다만 발행사에 일부 유리한 조건도 포함됐다. 드래곤플라이는 투자자와 협의를 거쳐 1년 이내에 사채를 상환할 수 있도록 계약 내용에 넣었다. 이때 조기상환수수료는 사채 액면 금액의 3%로 설정됐다. 사채 전액을 1년 이내에 조기상환하면 별도 조기상환수익률 지급 없이 9000만원을 지급하면 된다.

이번 CB로 조달한 30억원 전액은 신규게임 개발·마케팅을 비롯한 운영자금으로 집행될 예정이다.

드래곤플라이는 지난 29일 최모바일 태그 역할수행게임(RPG) '어비스메이트'를 론칭했다. 게임업계에서 신작 지적재산권(IP)의 경우 초반 마케팅을 통한 흥행 몰이가 중요한 과제로 평가된다. 출시 초반 마케팅·홍보 역량을 결집해 유저의 이목을 사로잡는 게 관건이다.

어비스메이트는 전사 역량을 결집한 하반기 기대작으로 펀크루(FUNCREW)가 개발하고 드래곤플라이가 서비스하고 있다. 사전예약자 100만명을 돌파하며 예열을 마쳤다.

드래곤플라이가 꼽은 올해 사업 전략 중 하나는 퍼블리싱 역량 강화다. 어비스메이트처럼 우수한 외부 게임을 선별해 유통하면서 매출 증대를 꾀하고 있다. 핵심 IP 중 하나이자 개발작인 스페셜포스 이외에 캐시카우를 추가로 확보하기 위한 전략으로 풀이된다.

상반기 퍼블리싱 게임이 효자 노릇을 하며 외형 확대를 이끈 경험이 있다. 반기 연결기준 매출은 167억원으로 지난해 동기보다 263% 증가했다. 적자는 지속됐으나 규모를 26% 줄이는데 성공했다.

지난해 11월 출시된 대규모다중접속역할수행게임(MMORPG) 콜오브가오스가 올해 반기 실적을 책임졌다. 엔트런스가 개발해 드래곤플라이가 퍼블리싱했다.

드래곤플라이 관계자는 "하반기 불필요한 비용을 절감하고 신규 게임을 출시해 손실 규모를 줄이겠다"며 "신규 게임 흥행에 따라 흑자전환을 기대하고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >