현대해상, 단순한 상품구조 '부채 감소' 효과는 컸다

③자동차에 집중된 포트폴리오…'보험계약·특별자산' 관련 부채 축소

편집자주

보험업은 호황기를 맞은 것일까. 최근 저PBR주에 대한 재평가 논의가 활발해지면서 보험사 주가가 신고가를 갈아치우고 있다. 보험사 자본과 순이익 극대화로 주가도 힘을 받고 있다. 그러나 실질 자본이 늘고 수익이 불어난 것은 아니라는 지적이 나온다. IFRS17 도입에 따른 K-ICS 비율 개선 결과라는 평가다. 오히려 미래 이익은 당겨 쓰고 리스크는 이연하는 것이란 해석도 나온다. 킥스비율 개선과 맞물린 각 보험사별 자본 이슈를 점검해 본다.

현대해상이 새 회계기준(IFRS17) 도입 이후 부채총액을 대거 줄이며 재무건전성 이슈에서 한층 가벼워졌다. IFRS17 효과로 보험부채를 시가평가 하는 과정에서 기존 가지고 있던 상품 포트폴리오가 유리하게 작용됐다.

제도 도입 이전부터 자동차보험에 집중해 장기 보장성상품 판매 규모가 많지 않았던 것이 주효했다. 킥스비율 등 자본적정성 지표가 일부 저하됐지만 자산과 부채 평가 측면에선 오히려 안정화된 모습이다.

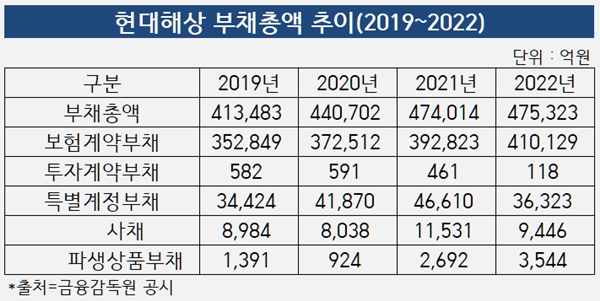

현대해상의 부채총액은 최근 몇 년 계속 증가세를 보였다. 2019년 말 41조3483억원, 2020년 말 44조702억원, 2021년 말 47조4014억원, 20203년 말 47조5323억원 등 매년 불어났다. 부채총액에서 가장 큰 비중을 차지하는 보험계약부채와 조달력 강화를 위해 발행한 후순위채권 등이 증가한 영향이다. 더불어 이 기간 특별계정부채도 크게 증가했다.

세부적으로 현대해상의 보험계약부채는 매년 순증했다. 2019년 말 35조2849억원을 시작으로 2020년 말 37조2512억원, 2021년 말 39조28233억원, 2022년 말 41조129억원 등 꾸준히 불어났다.

주력인 자동차보험을 중심으로 보장성 장기보험과 특종보험 판매가 증가한 영향이다. 수입보험료는 2020년 14조3876억원에서 2021년 15조3587억원, 2022년 16조2806억원 등 매년 7% 까가운 성장세를 보였다.

특별계정부채와 차입금 증가 영향도 있었다. 현대해상의 특별계정부채는 2019년 말 3조4424억원에서 2021년 말 4조6610억원까지 불어났다. 다만 비용과 손해율 증가 등으로 자산을 축소하면서 2022년 말 3조6323억원으로 일부 줄였다.

퇴직보험과 퇴직연금, 변액보험 계약 등 장기성 상품은 일반계정과 구별해 특별계정자산 및 특별계정부채로 계상한다. 현대해상은 주로 원리금 보장성 상품을 판매해왔다. 그러나 금리인상으로 특별계정자산의 이자비용이 불어나면서 손실이 발생했고 이에 따라 일부 자산을 축소하면서 비용부담을 완화하는 전략을 펼쳤다.

차입금도 계속해 증가했다. 현대해상은 유동성 확보 목적으로 차입을 지속해왔다. 금리인상 영향과 코로나19 장기화 등에 따른 자본확충 필요성이 커지면서 조달력 증대에 더욱 힘을 썼다. 또 RBC비율을 끌어올려 자본적정성을 개선하기 위한 목적도 컸다.

현대해상도 다른 보험사와 마찬가지로 후순위채 발행에 열을 올렸다. 2019년 말 8984억원 수준이던 사채규모는 2021년 말 1조1531억원까지 증가했다. 이후 일부 상환 등을 통해 2022년 말 9446억원으로 소폭 줄었다.

주요 부채항목을 증가율 면에서 살펴보면 보험계약부채가 다른 부채항목 대비 높았다. 최근 5년 주요 부채항목증가 추이를 보면 2019년 대비 2022년 보험계약부채 증가율은 16.23%로 집계됐다. 같은 기간 특별계정부채 증가율은 5.52%, 사채 증가율은 5.14%로 각각 집계됐다.

매년 부채총액이 증가세를 보이면서 재무구조 안정화를 위한 부담감도 커졌다. 이런 가운데 새 회계기준이 도입되면서 전환기가 마련됐다. 부채규모가 눈에띄게 줄어드는 효과를 내고있다.

IFRS17 도입 직후인 지난해 1분기 현대해상의 부채총액은 36조637억원으로 크게 감소했다. 이후지속적인 관리 영향으로 지난해 말 기준 부채총액은 37조6413억원으로 2022년 말 대비 크게 감소했다.

새 회계기준에 따라 부채에 대한 시가평가가 도입되면서 부채가 감소한 것으로 보인다. 특히 상품과 과련된 보험계약부채와 특별계정부채가 크게 감소했다. 보험사는 보험 가입자들이 납입한 보험금을 부채로 계상한다. 향후 보험금을 지급하거나 만기 환급 등이 발생하기 때문이다.

특히 IFRS17는 결산시점으로 현행추정율을 재산출해 보험부채를 시가평가한다. 이 과정에서 판매한 상품의 계약에 대한 계약서비스마진과 위험조정, 최선추정부채 등을 고려해 부채를 평가한다. 현대해상의 상품 포트폴리오상 자동차보험 비중이 높은만큼 부채 평가에서 유리한 모습이다.

현대해상의 보험계약부채는 지난해 1분기 말 29조6938억원을 기록했다. 이후 지난해 말 31조5269억원을 기록했다. 제도 도입 직전 41조원을 넘어섰던 보험계약부채가 약 10조원 가량 감소하면서 전체적으로 부채총액을 줄였다.

특별계정부채는 새 제도 하에서 거의 사라졌다. 지난해 1분기 말 91억원으로 집계된 뒤 지난해 4분기 말 132억원을 기록 중이다. 변액보험과 퇴직연금 등 상품의 판매규모를 지속적으로 줄여온 영향이다.

외부 차입에 대한 의존도는 여전히 높다. 현대해상의 사채 규모는 지난해 1분기 말 9446억원으로 2022년 말과 똑같았다. 이후 지난해 말까지 변동없이 유지되고 있다.

제도 도입 이전부터 자동차보험에 집중해 장기 보장성상품 판매 규모가 많지 않았던 것이 주효했다. 킥스비율 등 자본적정성 지표가 일부 저하됐지만 자산과 부채 평가 측면에선 오히려 안정화된 모습이다.

현대해상의 부채총액은 최근 몇 년 계속 증가세를 보였다. 2019년 말 41조3483억원, 2020년 말 44조702억원, 2021년 말 47조4014억원, 20203년 말 47조5323억원 등 매년 불어났다. 부채총액에서 가장 큰 비중을 차지하는 보험계약부채와 조달력 강화를 위해 발행한 후순위채권 등이 증가한 영향이다. 더불어 이 기간 특별계정부채도 크게 증가했다.

세부적으로 현대해상의 보험계약부채는 매년 순증했다. 2019년 말 35조2849억원을 시작으로 2020년 말 37조2512억원, 2021년 말 39조28233억원, 2022년 말 41조129억원 등 꾸준히 불어났다.

주력인 자동차보험을 중심으로 보장성 장기보험과 특종보험 판매가 증가한 영향이다. 수입보험료는 2020년 14조3876억원에서 2021년 15조3587억원, 2022년 16조2806억원 등 매년 7% 까가운 성장세를 보였다.

특별계정부채와 차입금 증가 영향도 있었다. 현대해상의 특별계정부채는 2019년 말 3조4424억원에서 2021년 말 4조6610억원까지 불어났다. 다만 비용과 손해율 증가 등으로 자산을 축소하면서 2022년 말 3조6323억원으로 일부 줄였다.

퇴직보험과 퇴직연금, 변액보험 계약 등 장기성 상품은 일반계정과 구별해 특별계정자산 및 특별계정부채로 계상한다. 현대해상은 주로 원리금 보장성 상품을 판매해왔다. 그러나 금리인상으로 특별계정자산의 이자비용이 불어나면서 손실이 발생했고 이에 따라 일부 자산을 축소하면서 비용부담을 완화하는 전략을 펼쳤다.

차입금도 계속해 증가했다. 현대해상은 유동성 확보 목적으로 차입을 지속해왔다. 금리인상 영향과 코로나19 장기화 등에 따른 자본확충 필요성이 커지면서 조달력 증대에 더욱 힘을 썼다. 또 RBC비율을 끌어올려 자본적정성을 개선하기 위한 목적도 컸다.

현대해상도 다른 보험사와 마찬가지로 후순위채 발행에 열을 올렸다. 2019년 말 8984억원 수준이던 사채규모는 2021년 말 1조1531억원까지 증가했다. 이후 일부 상환 등을 통해 2022년 말 9446억원으로 소폭 줄었다.

주요 부채항목을 증가율 면에서 살펴보면 보험계약부채가 다른 부채항목 대비 높았다. 최근 5년 주요 부채항목증가 추이를 보면 2019년 대비 2022년 보험계약부채 증가율은 16.23%로 집계됐다. 같은 기간 특별계정부채 증가율은 5.52%, 사채 증가율은 5.14%로 각각 집계됐다.

매년 부채총액이 증가세를 보이면서 재무구조 안정화를 위한 부담감도 커졌다. 이런 가운데 새 회계기준이 도입되면서 전환기가 마련됐다. 부채규모가 눈에띄게 줄어드는 효과를 내고있다.

IFRS17 도입 직후인 지난해 1분기 현대해상의 부채총액은 36조637억원으로 크게 감소했다. 이후지속적인 관리 영향으로 지난해 말 기준 부채총액은 37조6413억원으로 2022년 말 대비 크게 감소했다.

새 회계기준에 따라 부채에 대한 시가평가가 도입되면서 부채가 감소한 것으로 보인다. 특히 상품과 과련된 보험계약부채와 특별계정부채가 크게 감소했다. 보험사는 보험 가입자들이 납입한 보험금을 부채로 계상한다. 향후 보험금을 지급하거나 만기 환급 등이 발생하기 때문이다.

특히 IFRS17는 결산시점으로 현행추정율을 재산출해 보험부채를 시가평가한다. 이 과정에서 판매한 상품의 계약에 대한 계약서비스마진과 위험조정, 최선추정부채 등을 고려해 부채를 평가한다. 현대해상의 상품 포트폴리오상 자동차보험 비중이 높은만큼 부채 평가에서 유리한 모습이다.

현대해상의 보험계약부채는 지난해 1분기 말 29조6938억원을 기록했다. 이후 지난해 말 31조5269억원을 기록했다. 제도 도입 직전 41조원을 넘어섰던 보험계약부채가 약 10조원 가량 감소하면서 전체적으로 부채총액을 줄였다.

특별계정부채는 새 제도 하에서 거의 사라졌다. 지난해 1분기 말 91억원으로 집계된 뒤 지난해 4분기 말 132억원을 기록 중이다. 변액보험과 퇴직연금 등 상품의 판매규모를 지속적으로 줄여온 영향이다.

외부 차입에 대한 의존도는 여전히 높다. 현대해상의 사채 규모는 지난해 1분기 말 9446억원으로 2022년 말과 똑같았다. 이후 지난해 말까지 변동없이 유지되고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >