현금 빠듯한 SK디스커버리, 회사채로 배당 재원 마련

남기중 재무실장, 다음 달 자회사 배당 유입 시점까지 자금 비축 행보

편집자주

유동성은 기업 재무 전략 방향성을 가늠할 수 있는 지표 중 하나다. 유동성 진단 없이 투자·조달·상환 전략을 설명할 수 없다. 재무 전략에 맞춰 현금 유출과 유입을 조절해 유동성을 늘리기도 하고, 줄이기도 한다. THE CFO가 유동성과 현금흐름을 중심으로 기업의 전략을 살펴본다.

SK디스커버리가 공모채를 발행해 조달한 자금을 배당 재원으로 쓴다. 국내 상장사들 사이에서 보기 드문 재무 전략이다. 남기중 SK디스커버리 재무실장이 부임 후 보여준 첫 조달 활동에서 이자비용을 감내하고라도 적정 유동성을 지켜내겠다는 의중을 읽을 수 있다. SK디스커버리가 순수 지주사이기 때문에 다음 달 자회사에서 배당금이 들어올 때까지는 기존 유동성에 의지해 자금 소요에 대응해야 한다.

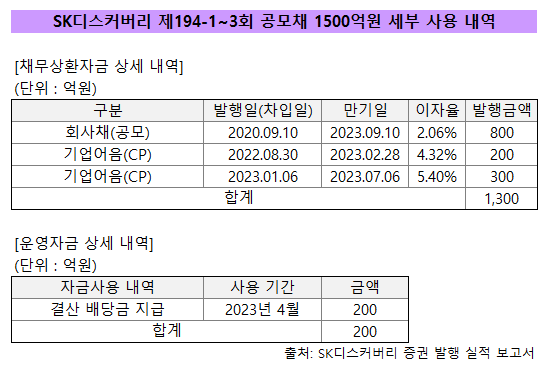

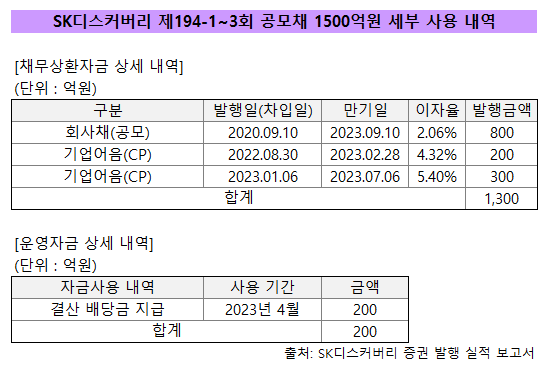

SK디스커버리는 지난달 1500억원 규모 공모채를 발행했다. 각각 만기 1년 6개월물 350억원(이자율 4.558%), 2년물 400억원(이자율 4.647%), 3년물 750억원(이자율 4.799%)이다. 조달 자금은 올해 9월 만기가 도래하는 회사채 상환에 800억원, 기업어음(CP) 상환에 500억원을 쓰고, 나머지 200억원은 다음 달 SK디스커버리의 결산 배당금 지급 몫으로 남겨 둔다.

지난달 SK디스커버리 이사회가 결정한 지난해 결산 배당금은 총 237억원이다. 오는 29일 주주총회 승인을 거쳐 다음 달 주주들에게 나갈 배당금이다.

◇ 2017년 지주사 전환 후 FCF 마이너스 지속, 주주 배당에 차입금 투입 배경

올해 초 SK디스커버리 재무실장을 맡은 남 실장은 차입을 일으켜 배당 재원을 마련하는 유동성 전략을 폈다. 기존 유동성으로는 자회사에서 배당금이 들어올 때까지 주주 배당과 이자 지급 등 자금 소요에 대응하기 빠듯했기 때문이다.

지난해 말 별도 기준(이하 동일) SK디스커버리 유동성은 424억원(단기금융상품 포함)이었다. 이를 배당 지급에 모두 투입하면 유동성이 187억원으로 줄어든다. 지난해 SK디스커버리 현금흐름에서 빠져나간 이자 지급액은 153억원 수준이다.

SK디스커버리는 최창원 부회장(지분 40.18%)을 최대주주로 둔 SK그룹 순수 지주사다. SK가스(지분 72.2%), SK케미칼(지분 40.9%) 등 자회사에서 거둬들이는 배당이 SK디스커버리의 주요 현금 창출원이다. 주력 자회사의 결산 배당은 매년 3월 주총 승인을 거쳐 4월에 SK디스커버리로 들어온다.

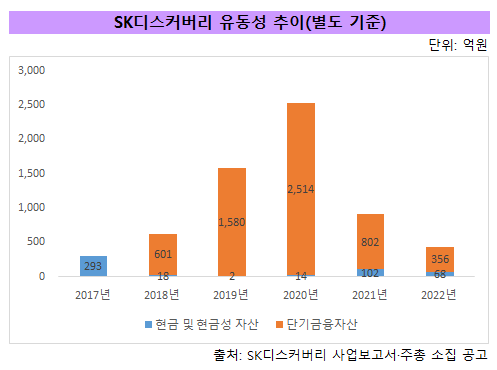

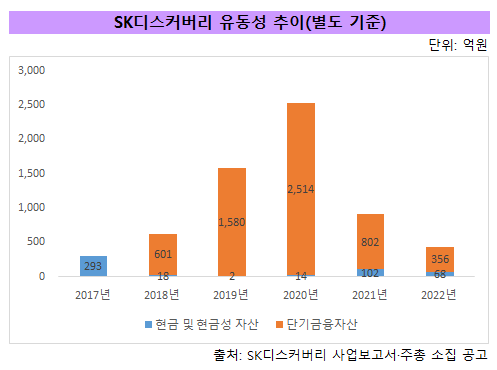

남 실장은 SK디스커버리의 유동성이 줄어든 지난 1월 재무실장으로 부임했다. 지난 2동 동안 SK디스커버리의 유동성은 2105억원 줄었다. 2020년 2529억원 규모 유동성을 쌓아두던 때와 상황이 180도 다르다.

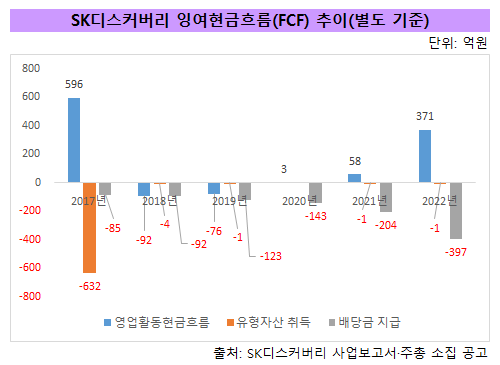

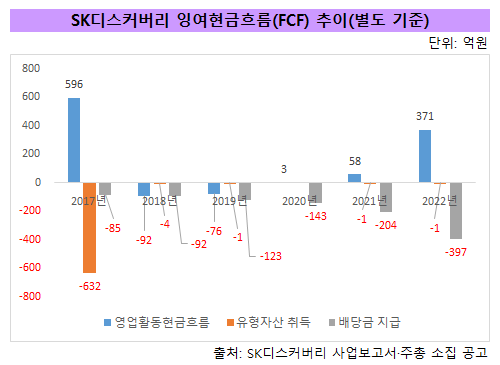

SK디스커버리는 자회사에서 유입되는 배당만으로는 운영이 어려운 지주사였다. 2017년 12월 지주사 전환 뒤 잉여현금흐름(FCF)은 마이너스(-)를 지속했다. 자회사 배당금이 주축인 영업활동현금흐름보다 SK디스커버리 주주에게 지급하는 배당금이 더 컸다. 지난해 SK디스커버리는 영업활동현금흐름으로 371억원을 벌어들였지만, 주주 배당으로 397억원이 나가 FCF는 -27억원으로 집계됐다.

2020년까지는 비주력 계열사 지분 매각과 공모채 발행 등으로 유동성을 만들었다. 관계기업, 종속기업 지분 투자를 집행하고 남은 자금은 단기금융산에 넣어뒀다. 2017년 말 293억원었던 SK디스커버리의 유동성이 2020년 2529억원까지 늘어난 배경이다.

◇ SK가스·SK케미칼 지분 확대에 현금 소요, 재무실장마다 조달 전략은 달라

유동성을 쌓아둔 이유는 명확했다. 자회사 지분을 늘릴 재원을 유보해뒀다. SK디스커버리가 순수 지주사이기 때문에 주력 계열사 지분을 많이 들고 있을수록 배당수익도 늘어난다. 김기동 전 재무실장(2019~2021년, 현 SK케미칼 경영지원본부장), 최재영 전 재무실장(지난해, 현 SK바이오사이언스 재무실장)은 재임 기간 SK가스, SK케미칼 지분 매입에 유동성을 투입했다.

김 전 재무실장은 회사채를 찍어 자금 소요에 대응했다. 2020년 9월 1200억원(3년물 800억원(이자율 2.06%)·5년물 400억원(이자율 2.269%)) 규모 공모채를 발행할 때도 배당 재원까지 확보했다. 그해 6월 말 SK디스커버리가 1154억원 규모 유동성을 가지고 있었지만, 유리한 조달 조건이라고 판단해 회사채·차입금 상환자금과 더불어 운영자금을 비축했다.

공모채 발행자금 중 채무상환자금으로는 1040억원을 안배했다. 기존 공모채 상환에 690억원(이자율 3.924~4.705%), 단기차입금 상환에 350억원(이자율 2.12~2.39%)을 썼다. 나머지 160억원은 2020년 9월부터 2021년 4월까지 쓸 배당금과 판매관리비로 남겨 뒀다.

2021년에는 CP(2380억원) 발행을 포함해 단기차입금을 4130억원가량 늘렸다. 그해 SK디스커버리는 계열사 지분 취득에 유동성 4522억원을 풀었다. SK가스에서 SK D&D 주식 756만4389주를 2829억원에 인수하고, SK가스 주식 공개매수에도 505억원을 썼다. SK플라즈마 유상증자에 501억원을 출자하고, 한국거래소시스템즈 자회사 편입에는 252억원을 투입했다. SK케미칼 주식 16만1544주 추가 인수에도 435억원이 들어갔다.

최재영 전 재무실장은 지난해 차입 만기를 장기화했다. 공모채 3년물 1055억원(이자율 4.1%)을 찍어 단기물인 CP를 상환했다. SK디스커버리의 오랜 숙제였던 SK케미칼 종속기업 편입도 마무리했다.

2019년 9월 SK에코플랜트 주식 997만989주를 처분하면서 체결했던 주가수익스왑(PRS) 계약을 지난해 7월 일부(270만2702주) 청산하면서 발생한 차액 1176억원이 요긴하게 쓰였다. 그해 9월 SK디스커버리는 SK케미칼 91만9118주 공개매수에 1000억원을 썼다. 공개매수 이후 SK케미칼은 SK디스커버리 관계기업에서 종속기업으로 바뀌었다.

SK디스커버리는 지난달 1500억원 규모 공모채를 발행했다. 각각 만기 1년 6개월물 350억원(이자율 4.558%), 2년물 400억원(이자율 4.647%), 3년물 750억원(이자율 4.799%)이다. 조달 자금은 올해 9월 만기가 도래하는 회사채 상환에 800억원, 기업어음(CP) 상환에 500억원을 쓰고, 나머지 200억원은 다음 달 SK디스커버리의 결산 배당금 지급 몫으로 남겨 둔다.

지난달 SK디스커버리 이사회가 결정한 지난해 결산 배당금은 총 237억원이다. 오는 29일 주주총회 승인을 거쳐 다음 달 주주들에게 나갈 배당금이다.

◇ 2017년 지주사 전환 후 FCF 마이너스 지속, 주주 배당에 차입금 투입 배경

올해 초 SK디스커버리 재무실장을 맡은 남 실장은 차입을 일으켜 배당 재원을 마련하는 유동성 전략을 폈다. 기존 유동성으로는 자회사에서 배당금이 들어올 때까지 주주 배당과 이자 지급 등 자금 소요에 대응하기 빠듯했기 때문이다.

지난해 말 별도 기준(이하 동일) SK디스커버리 유동성은 424억원(단기금융상품 포함)이었다. 이를 배당 지급에 모두 투입하면 유동성이 187억원으로 줄어든다. 지난해 SK디스커버리 현금흐름에서 빠져나간 이자 지급액은 153억원 수준이다.

SK디스커버리는 최창원 부회장(지분 40.18%)을 최대주주로 둔 SK그룹 순수 지주사다. SK가스(지분 72.2%), SK케미칼(지분 40.9%) 등 자회사에서 거둬들이는 배당이 SK디스커버리의 주요 현금 창출원이다. 주력 자회사의 결산 배당은 매년 3월 주총 승인을 거쳐 4월에 SK디스커버리로 들어온다.

남 실장은 SK디스커버리의 유동성이 줄어든 지난 1월 재무실장으로 부임했다. 지난 2동 동안 SK디스커버리의 유동성은 2105억원 줄었다. 2020년 2529억원 규모 유동성을 쌓아두던 때와 상황이 180도 다르다.

SK디스커버리는 자회사에서 유입되는 배당만으로는 운영이 어려운 지주사였다. 2017년 12월 지주사 전환 뒤 잉여현금흐름(FCF)은 마이너스(-)를 지속했다. 자회사 배당금이 주축인 영업활동현금흐름보다 SK디스커버리 주주에게 지급하는 배당금이 더 컸다. 지난해 SK디스커버리는 영업활동현금흐름으로 371억원을 벌어들였지만, 주주 배당으로 397억원이 나가 FCF는 -27억원으로 집계됐다.

2020년까지는 비주력 계열사 지분 매각과 공모채 발행 등으로 유동성을 만들었다. 관계기업, 종속기업 지분 투자를 집행하고 남은 자금은 단기금융산에 넣어뒀다. 2017년 말 293억원었던 SK디스커버리의 유동성이 2020년 2529억원까지 늘어난 배경이다.

◇ SK가스·SK케미칼 지분 확대에 현금 소요, 재무실장마다 조달 전략은 달라

유동성을 쌓아둔 이유는 명확했다. 자회사 지분을 늘릴 재원을 유보해뒀다. SK디스커버리가 순수 지주사이기 때문에 주력 계열사 지분을 많이 들고 있을수록 배당수익도 늘어난다. 김기동 전 재무실장(2019~2021년, 현 SK케미칼 경영지원본부장), 최재영 전 재무실장(지난해, 현 SK바이오사이언스 재무실장)은 재임 기간 SK가스, SK케미칼 지분 매입에 유동성을 투입했다.

김 전 재무실장은 회사채를 찍어 자금 소요에 대응했다. 2020년 9월 1200억원(3년물 800억원(이자율 2.06%)·5년물 400억원(이자율 2.269%)) 규모 공모채를 발행할 때도 배당 재원까지 확보했다. 그해 6월 말 SK디스커버리가 1154억원 규모 유동성을 가지고 있었지만, 유리한 조달 조건이라고 판단해 회사채·차입금 상환자금과 더불어 운영자금을 비축했다.

공모채 발행자금 중 채무상환자금으로는 1040억원을 안배했다. 기존 공모채 상환에 690억원(이자율 3.924~4.705%), 단기차입금 상환에 350억원(이자율 2.12~2.39%)을 썼다. 나머지 160억원은 2020년 9월부터 2021년 4월까지 쓸 배당금과 판매관리비로 남겨 뒀다.

2021년에는 CP(2380억원) 발행을 포함해 단기차입금을 4130억원가량 늘렸다. 그해 SK디스커버리는 계열사 지분 취득에 유동성 4522억원을 풀었다. SK가스에서 SK D&D 주식 756만4389주를 2829억원에 인수하고, SK가스 주식 공개매수에도 505억원을 썼다. SK플라즈마 유상증자에 501억원을 출자하고, 한국거래소시스템즈 자회사 편입에는 252억원을 투입했다. SK케미칼 주식 16만1544주 추가 인수에도 435억원이 들어갔다.

최재영 전 재무실장은 지난해 차입 만기를 장기화했다. 공모채 3년물 1055억원(이자율 4.1%)을 찍어 단기물인 CP를 상환했다. SK디스커버리의 오랜 숙제였던 SK케미칼 종속기업 편입도 마무리했다.

2019년 9월 SK에코플랜트 주식 997만989주를 처분하면서 체결했던 주가수익스왑(PRS) 계약을 지난해 7월 일부(270만2702주) 청산하면서 발생한 차액 1176억원이 요긴하게 쓰였다. 그해 9월 SK디스커버리는 SK케미칼 91만9118주 공개매수에 1000억원을 썼다. 공개매수 이후 SK케미칼은 SK디스커버리 관계기업에서 종속기업으로 바뀌었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >