이성욱 우리금융 부사장 "비이자이익 늘려 배당 여력 확보"

②"이자이익 의존도 낮추면 자본비율 개선…증권사 인수로 환원 확대 기대"

편집자주

국내 금융그룹이 '역대급' 순이익을 기록하면서 주주환원 강화 요구가 빗발치고 있다. 금융그룹도 PBR(주가순자산비율) 0.4배 수준의 저평가 원인을 부족한 주주환원에서 찾고 실적발표회(IR) 시즌 일제히 주주 요구에 화답했다. 다만 금융지주별 환원 수준과 방향에는 차이가 있다. 더벨은 금융지주의 주주 프렌드십을 점검하고 사별 특징을 분석했다.

"자산이 수반되지 않는 비이자이익을 적극 확대해 자본비율을 관리하겠다. 비이자이익 비중을 높이고 위험가중자산(RWA)을 명목 GDP 성장률 수준으로 관리하면 자본비율을 개선해 배당 재원을 늘릴 수 있다."

이성욱 우리금융 재무부문 부사장(사진)은 더벨과의 통화에서 향후 성장 및 주주환원 전략 키워드를 '비이자이익'으로 꼽았다. 비이자이익 경쟁력을 갖추면 이자이익 원천인 RWA 성장률을 낮출 여유가 생긴다. 결국 보통주자본(CET1)비율이 개선되면서 주주환원을 강화할 수 있다.

◇지난해 RWA 성장률 '6.3%', 올해는 '5%' 제한

◇지난해 RWA 성장률 '6.3%', 올해는 '5%' 제한

이 부사장은 지난해 초 우리금융 최고재무책임자(CFO)에 취임했다. CFO 취임 전에도 줄곧 재무라인 키맨으로 근무하며 지주 전환 실무를 맡았고 계열사 인수합병(M&A)을 위한 자금을 조달했다. 최근 순이익 증가로 인한 주주환원책 재정립도 이 부사장의 과제로 남아 있다.

그는 우리금융 성장 및 주주환원 전략 방향을 수정하고 있다. 방향 전환에 앞서 속도를 먼저 줄인다. 그간 대출 성장을 통한 이자 이익 확대에 주력했으나 이젠 성장폭을 줄여야 한다. 주주환원 기준이 되는 CET1비율 관리 차원에서다.

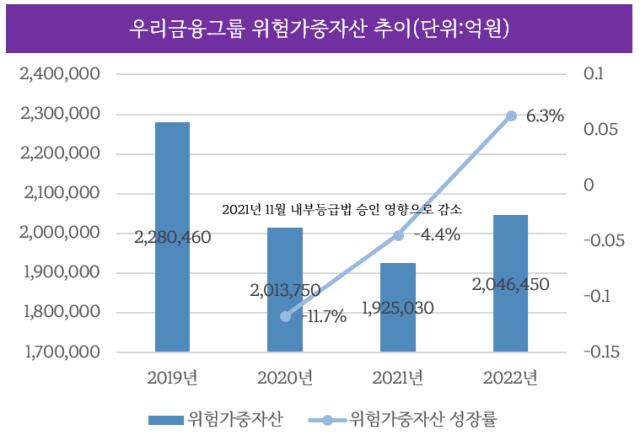

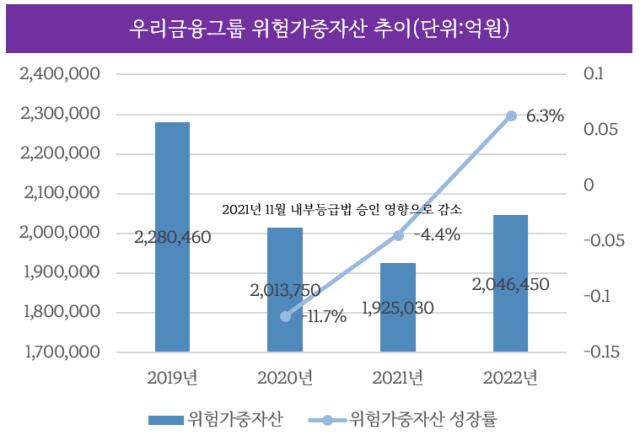

대부분 대출로 구성돼 있는 우리금융의 RWA는 지난해 말 기준 204조6450억원이다. 전년도 192조5030억원에 비해 12조1420억원(6.3%) 증가했다. 2021년에는 RWA 감소 효과가 있는 내부등급법 도입으로 4.4% 줄었으나 도입 이듬해 6% 수준으로 높아진 것이다. 자본을 대출에 활용하면 CET1비율 하락 요인이 되고 배당 재원이 줄어든다.

이 부사장은 "명목 GDP 성장률이 4~5% 정도 될텐데 이와 비슷한 수준으로 RWA 성장을 추구할 것"이라며 "대출을 늘려 이자 이익 극대화를 추구하는 방향에서 벗어나겠다는 얘기"라고 말했다.

RWA 성장률이 제한되면 CET1비율 개선에 속도가 붙는다. 우리금융의 CET1비율은 지난해 말 기준 11.5%다. 이 부사장은 CET1비율 목표치를 12%로 제시했다. 12%를 웃돌 경우 30% 이상의 총주주환원율을 달성한다는 구상이다.

이자이익 성장폭 축소는 비이자이익으로 만회한다. 비이자이익은 대출과 같이 대규모 자본을 투입하지 않고도 배당 재원을 마련할 수 있는 방안이다.

이 부사장은 "올해 바젤Ⅲ 완전 도입은 우리금융에 긍정적인 요소로 CET1비율이 10~20bp 정도 상승할 것"이라며 "자본비율이 개선되고 비이자이익이 증가하면 주주환원 재원이 늘어나는 효과가 있다"고 말했다.

◇증권사 인수시 CET1비율 50bp 하락, 중장기 환원 재원은 증가

비이자이익을 확대하려면 우리금융의 숙원 사업인 증권사 인수를 마무리해야 한다. 우리은행은 기관 영업의 강자였던 옛 상업은행과 한일은행이 합병해 출범했다. 기관 고객풀이 넓어 증권사를 통한 기업금융(IB) 수수료 이익 확대가 용이하다.

또 자산관리(WM) 분야에 강점을 가진 증권사를 인수할 경우 우리은행의 약점을 보완하는 효과가 있다. 우리은행은 기관 영업 경쟁력을 갖췄으나 리테일 분야에선 경쟁사에 열위다. 증권사와 시너지를 내면 자산관리 수수료 확대를 기대할 수 있다.

이 부사장은 "증권사는 우리은행을 비롯한 기존 계열사와 가장 큰 시너지를 낼 수 있는 포트폴리오이지 않나"라며 "연계 영업이나 복합 점포 등을 활용하면 비이자수익을 늘릴 수 있다"고 말했다.

다만 증권사를 인수할 경우 단기적인 CET1비율 하락을 불가피하다. 중형 증권사를 인수할 경우 약 50bp 수준의 하락이 점쳐진다. 증권사 인수로 RWA가 증가해 CET1비율 하락 요인으로 작용하기 때문이다. 일시적인 자본비율 하락에도 불구 증권사가 계열사로 합류하면 중장기 주주환원 정책 체질 개선이 기대된다.

이 부사장은 "인수 증권사 규모에 따라 (자본비율 관리) 대응 방법이 달라질 것"이라며 "단기적으로 자본비율이 악화되지만 감내하지 못할 정도로 큰 폭은 아닌 만큼 포트폴리오 구축이 우선"이라고 말했다.

이성욱 우리금융 재무부문 부사장(사진)은 더벨과의 통화에서 향후 성장 및 주주환원 전략 키워드를 '비이자이익'으로 꼽았다. 비이자이익 경쟁력을 갖추면 이자이익 원천인 RWA 성장률을 낮출 여유가 생긴다. 결국 보통주자본(CET1)비율이 개선되면서 주주환원을 강화할 수 있다.

이 부사장은 지난해 초 우리금융 최고재무책임자(CFO)에 취임했다. CFO 취임 전에도 줄곧 재무라인 키맨으로 근무하며 지주 전환 실무를 맡았고 계열사 인수합병(M&A)을 위한 자금을 조달했다. 최근 순이익 증가로 인한 주주환원책 재정립도 이 부사장의 과제로 남아 있다.

그는 우리금융 성장 및 주주환원 전략 방향을 수정하고 있다. 방향 전환에 앞서 속도를 먼저 줄인다. 그간 대출 성장을 통한 이자 이익 확대에 주력했으나 이젠 성장폭을 줄여야 한다. 주주환원 기준이 되는 CET1비율 관리 차원에서다.

대부분 대출로 구성돼 있는 우리금융의 RWA는 지난해 말 기준 204조6450억원이다. 전년도 192조5030억원에 비해 12조1420억원(6.3%) 증가했다. 2021년에는 RWA 감소 효과가 있는 내부등급법 도입으로 4.4% 줄었으나 도입 이듬해 6% 수준으로 높아진 것이다. 자본을 대출에 활용하면 CET1비율 하락 요인이 되고 배당 재원이 줄어든다.

이 부사장은 "명목 GDP 성장률이 4~5% 정도 될텐데 이와 비슷한 수준으로 RWA 성장을 추구할 것"이라며 "대출을 늘려 이자 이익 극대화를 추구하는 방향에서 벗어나겠다는 얘기"라고 말했다.

RWA 성장률이 제한되면 CET1비율 개선에 속도가 붙는다. 우리금융의 CET1비율은 지난해 말 기준 11.5%다. 이 부사장은 CET1비율 목표치를 12%로 제시했다. 12%를 웃돌 경우 30% 이상의 총주주환원율을 달성한다는 구상이다.

이자이익 성장폭 축소는 비이자이익으로 만회한다. 비이자이익은 대출과 같이 대규모 자본을 투입하지 않고도 배당 재원을 마련할 수 있는 방안이다.

이 부사장은 "올해 바젤Ⅲ 완전 도입은 우리금융에 긍정적인 요소로 CET1비율이 10~20bp 정도 상승할 것"이라며 "자본비율이 개선되고 비이자이익이 증가하면 주주환원 재원이 늘어나는 효과가 있다"고 말했다.

◇증권사 인수시 CET1비율 50bp 하락, 중장기 환원 재원은 증가

비이자이익을 확대하려면 우리금융의 숙원 사업인 증권사 인수를 마무리해야 한다. 우리은행은 기관 영업의 강자였던 옛 상업은행과 한일은행이 합병해 출범했다. 기관 고객풀이 넓어 증권사를 통한 기업금융(IB) 수수료 이익 확대가 용이하다.

또 자산관리(WM) 분야에 강점을 가진 증권사를 인수할 경우 우리은행의 약점을 보완하는 효과가 있다. 우리은행은 기관 영업 경쟁력을 갖췄으나 리테일 분야에선 경쟁사에 열위다. 증권사와 시너지를 내면 자산관리 수수료 확대를 기대할 수 있다.

이 부사장은 "증권사는 우리은행을 비롯한 기존 계열사와 가장 큰 시너지를 낼 수 있는 포트폴리오이지 않나"라며 "연계 영업이나 복합 점포 등을 활용하면 비이자수익을 늘릴 수 있다"고 말했다.

다만 증권사를 인수할 경우 단기적인 CET1비율 하락을 불가피하다. 중형 증권사를 인수할 경우 약 50bp 수준의 하락이 점쳐진다. 증권사 인수로 RWA가 증가해 CET1비율 하락 요인으로 작용하기 때문이다. 일시적인 자본비율 하락에도 불구 증권사가 계열사로 합류하면 중장기 주주환원 정책 체질 개선이 기대된다.

이 부사장은 "인수 증권사 규모에 따라 (자본비율 관리) 대응 방법이 달라질 것"이라며 "단기적으로 자본비율이 악화되지만 감내하지 못할 정도로 큰 폭은 아닌 만큼 포트폴리오 구축이 우선"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >